- Il Quadro Rc del modello Redditi PF fa riferimento ai redditi di lavoro dipendente e assimilati.

- Il datore di lavoro deve consegnare al lavoratore dipendente, ma anche al fisco, ogni anno la Certificazione Unica con tutte le informazioni sul rapporto di lavoro in essere. Da qui è possibile estrapolare i dati per la dichiarazione dei redditi.

- I datori di lavoro sono obbligati a dichiarare al fisco quali sono le somme erogate ai propri dipendenti.

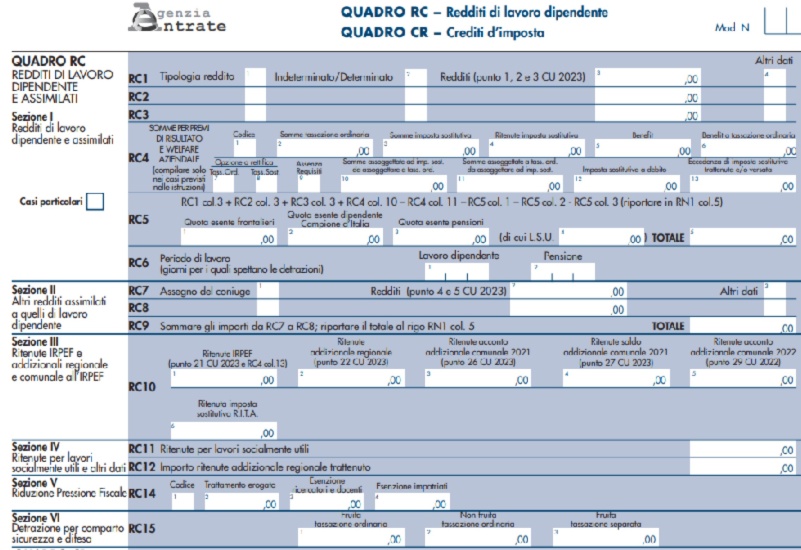

Nella compilazione del Modello Redditi PF, il Quadro RC fa riferimento ai redditi di lavoro dipendente, pensioni e assimilati, e va compilato in base alle Certificazioni Uniche. Il Quadro si compone di diverse sezioni, in cui inserire alcuni dati specifici.

Per le dichiarazioni dell’anno in corso, bisogna indicare il periodo di imposta precedente: se si dichiarano i redditi nel 2025, vanno inseriti i dati relativi al 2024.

L’Agenzia delle Entrate spiega che se un contribuente durante l’anno ha avuto più rapporti di lavoro di questo tipo, chiedendo all’ultimo datore di considerare i redditi precedenti, deve indicare nel Quadro RC i dati della sua Certificazione Unica.

Da questa dichiarazione, è possibile per il contribuente accedere ad alcune importanti agevolazioni fiscali, sottoforma di detrazioni di imposta. Vediamo nel dettaglio come funziona e come si compila il Quadro RC.

Indice

Cos’è il Quadro RC del Modello Redditi PF

Il Quadro RC nella dichiarazione dei redditi con Modello Redditi PF serve ad ospitare le informazioni che riguardano i redditi da lavoro dipendente e assimilati, includendo anche i redditi da pensione. L’Agenzia delle Entrate spiega quando va compilata questa sezione:

“Se il contribuente nel corso dell’anno ha avuto più rapporti di lavoro dipendente o assimilati e ha chiesto all’ultimo datore di lavoro di tener conto degli altri redditi percepiti, deve indicare in questo quadro i dati presenti nella Certificazione Unica rilasciata da quest’ultimo.”

La Certificazione Unica è un documento che i datori di lavoro devono consegnare per obbligo di legge ai lavoratori, e inviare anche al fisco. Il Quadro RC prevede diverse sezioni:

- sezione I: redditi di lavoro dipendente e assimilati, redditi di pensione per i quali la detrazione è rapportata al periodo di lavoro nell’anno;

- sezione II: altri redditi assimilati, per i quali la detrazione non è rapportata al periodo di lavoro nell’anno;

- sezione III: ritenute IRPEF, addizionali regionale e comunale all’IRPEF, acconto dell’addizionale comunale all’IRPEF trattenute dal datore di lavoro;

- sezione IV: ritenute IRPEF e addizionale regionale all’IRPEF trattenute sui compensi per lavori socialmente utili in regime agevolato;

- sezione V: riduzione della pressione fiscale sul lavoro dipendente;

- sezione VI: detrazione per comparto sicurezza e difesa.

Queste sezioni devono essere compilate con le informazioni specifiche: ricordiamo che per procedere è possibile chiedere il supporto di un commercialista o un intermediario esperto.

Come compilare il Quadro RC

La compilazione del Quadro dev’essere effettuata da tutti coloro che percepiscono durante l’anno redditi da lavoro dipendente o assimilati, o da pensione. Le varie sezioni vanno compilate in questo modo:

- sezione I: inserire i dati dei redditi da lavoro dipendente, assimilati o da pensione, percepiti l’anno di imposta precedente. Si inseriscono quindi le somme a titolo di indennità erogate da INPS o altri enti previdenziali, trattamenti periodici integrativi dai Fondi Pensione, retribuzioni erogate da privati, compensi per soci di cooperative, borse di studio, indennità per la cessazione di rapporti di collaborazione coordinata e continuativa, non assoggettabili a tassazione separata, remunerazioni dei sacerdoti,

- sezione II: qui va indicato quali sono i redditi assimilati a quelli di lavoro dipendente, per cui la detrazione non si riferisce al periodo di lavoro nell’anno. Va riportato nel punto 4 o 5 se è presente la Certificazione Unica. Sono inclusi gli assegni di mantenimento al coniuge, stabiliti dal giudice, con esclusione di quelli a favore dei figli. Vanno inseriti altri tipi di assegni, anche da amministrazioni statali, compensi per giudici tributari, per cariche pubbliche elettive, rendite vitalizie;

- sezione III: qui va indicato il totale delle ritenute IRPEF, delle addizionali regionale e comunale all’IRPEF e dell’acconto dell’addizionale comunale all’IRPEF, che sono state trattenute dal datore di lavoro;

- sezione IV: qui vanno indicate le ritenute IRPEF e l’addizionale regionale, sui compensi percepiti per lavori socialmente utili. Questo se è stata raggiunta l’età per la pensione di vecchiaia;

- sezione V: questa parte si riferisce al trattamento integrativo IRPEF, che in precedenza faceva riferimento a bonus Irpef;

- sezione VI: questa parte è specifica per il comparto di sicurezza e difesa.

Non concorrono alla formazione del reddito, quindi non vanno indicati nelle dichiarazioni, i guadagni da rapporti di collaborazione coordinata e continuativa erogati da un professionista o artista al coniuge, ai figli, minori di età o permanentemente inabili al lavoro.

I diversi righi del documento servono ad ospitare tutti i casi particolari, e le diverse tipologie di reddito, in base ai diversi codici indicati dall’Agenzia delle Entrate.

Quadro RC, trattamento integrativo IRPEF

Il Quadro RC deve contenere le informazioni sul trattamento integrativo IRPEF, che precedentemente era il bonus Irpef. Dal primo luglio 2020 viene garantita ai lavoratori una somma come trattamento integrativo di questa imposta, e dal 1 gennaio 2022 questo importo segue precisi limiti.

Si tratta di un importo di 1.200 euro da calcolare sull’imposta, per chi ha un reddito annuo complessivo inferiore a 15.000 euro. Se invece il reddito è compreso tra 15.0001 e 28.000 euro, si va a verificare il totale delle detrazioni, e se questo è maggiore dell’imposta lorda, si va ad applicare questa interazione sulla differenza tra le detrazioni e l’imposta.

Ricapitolando, il nuovo trattamento integrativo funziona così:

- redditi fino a 15.000 euro: trattamento integrativo di 1.200 euro;

- redditi da 15.001 a 28.000 euro: si valuta la differenza tra detrazioni totali e imposta lorda, e il trattamento integrativo si applica su questa differenza;

- redditi superiori a 28.000 euro: non è previsto questo trattamento integrativo.

Quadro RC – Domande frequenti

Il Quadro RC del Modello Redditi PF fa riferimento ai redditi di lavoro dipendente o assimilati, e al reddito percepito da pensione.

L’Agenzia delle Entrate spiega che se il contribuente nel corso dell’anno ha avuto più rapporti di lavoro dipendente o assimilati, e l’ultimo datore di lavoro tiene conto dei redditi precedenti, deve indicare nel Quadro RC i dati presenti nella Certificazione Unica.

Il trattamento integrativo IRPEF, da indicare nel Quadro RC, è disponibile per chi ha un reddito annuo inferiore a 28.000 euro, e in misura piena a chi percepisce meno di 15.000 euro.

Valeria Oggero

Giornalista