- Il Quadro LC nella dichiarazione dei redditi è utilizzato per indicare l’imposta sostitutiva dovuta sulla base dei redditi derivanti dai contratti di locazione soggetti alla cedolare secca.

- Il Quadro LC deve essere compilato dai contribuenti che hanno percepito redditi da contratti di locazione soggetti al regime della cedolare secca, inclusi i proprietari di immobili dati in locazione e gli inquilini che sublocano.

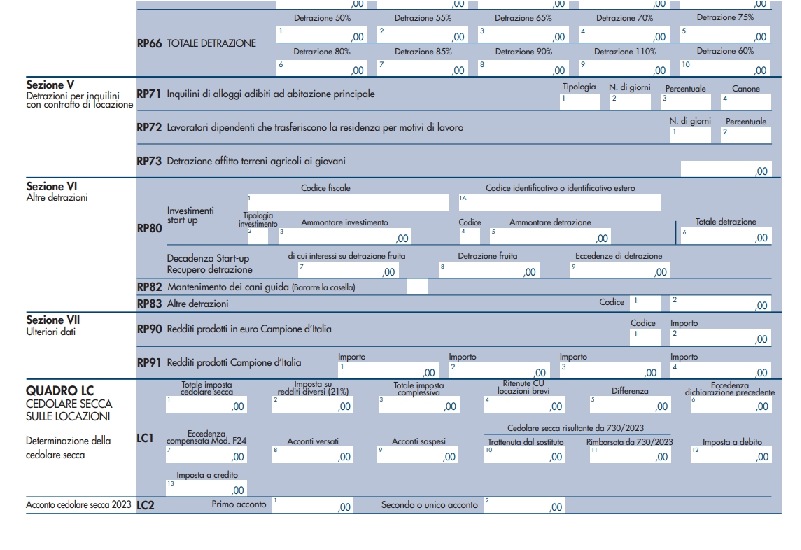

- Le colonne del quadro vengono utilizzate per calcolare l’imposta complessiva, le differenze tra gli importi ed eventuali crediti o rimborsi.

Sei proprietario di un immobile locato o hai sublocato la tua casa? Se hai scelto di applicare il regime della cedolare secca sulle locazioni, dovrai compilare il Quadro LC nella tua dichiarazione dei redditi.

Questo quadro è fondamentale per indicare correttamente l’imposta sostitutiva dovuta sui redditi derivanti dai contratti di locazione soggetti alla cedolare secca.

Nell’articolo che segue, ti guideremo attraverso le informazioni necessarie per compilare il Quadro LC e risolvere eventuali dubbi o situazioni particolari che potresti incontrare lungo il percorso.

Indice

Cos’è il Quadro LC in dichiarazione dei redditi

Il Quadro LC nella dichiarazione dei redditi fa riferimento alla sezione relativa alla cedolare secca sulle locazioni. La cedolare secca è un regime fiscale semplificato applicabile ai contratti di locazione, che prevede l’applicazione di un’imposta sostitutiva a un’aliquota fissa, anziché l’applicazione delle aliquote progressive dell’Imposta sul Reddito delle Persone Fisiche (IRPEF).

Nella dichiarazione dei redditi, il Quadro LC viene utilizzato per indicare l’imposta sostitutiva dovuta sulla base dei redditi derivanti dai contratti di locazione soggetti alla cedolare secca.

All’interno del Quadro LC, vengono specificati diversi righi e colonne che richiedono l’indicazione di importi specifici:

- l’ammontare dell’imposta cedolare secca;

- l’imposta su redditi diversi;

- le ritenute da Certificazione Unica per locazioni brevi;

- altri elementi correlati.

Le colonne del Quadro LC sono utilizzate per calcolare:

- l’imposta complessiva;

- le differenze tra importi;

- eventuali crediti o rimborsi.

Chi deve compilare il Quadro LC

Il Quadro LC, relativo alla cedolare secca sulle locazioni, deve essere compilato dai contribuenti che hanno percepito redditi da contratti di locazione soggetti al regime della cedolare secca. In particolare, devono compilare il Quadro LC coloro che rientrano nelle seguenti situazioni:

- proprietari di immobili dati in locazione: se sei il proprietario di un immobile che hai affittato e hai scelto di applicare il regime della cedolare secca, devi compilare il Quadro LC per indicare l’imposta sostitutiva dovuta sul reddito derivante da tale locazione;

- inquilini che sublocano: se sei un inquilino e hai sublocato l’immobile in cui vivi, applicando anche tu il regime della cedolare secca, devi compilare il Quadro LC per dichiarare l’imposta sostitutiva dovuta sul reddito derivante dalla sublocazione.

È importante tenere presente che l’obbligo di compilare il Quadro LC sussiste solo se si è scelto di applicare il regime della cedolare secca. Se, invece, si è optato per l’applicazione delle ordinarie aliquote dell’IRPEF sui redditi da locazione, non è necessario compilare questo quadro specifico.

In tal caso, i redditi da locazione andranno dichiarati in altre sezioni della dichiarazione dei redditi, come ad esempio il Quadro RF (Redditi da fabbricati).

Come compilare il Quadro LC

Per il quadro LC è necessario fornire dettagli precisi, come l’importo dell’imposta della cedolare secca, l’imposta sui redditi diversi e le ritenute riportate nella Certificazione Unica per le locazioni brevi.

Le righe del quadro vengono utilizzate per determinare l’imposta totale, le variazioni tra gli importi e possibili crediti o rimborsi.

Di seguito le istruzioni su come compilare il quadro LC in base alle informazioni fornite dalla comunicazione dell’Agenzia delle Entrate.

Rigo LC1

- Colonna 1 (imposta cedolare secca): inserisci l’ammontare dell’imposta sostitutiva dovuta per i contratti di locazione soggetti alla cedolare secca. Questo importo è indicato nella colonna 3 del rigo RB11;

- Colonna 2 (imposta su redditi diversi): inserisci l’ammontare dell’imposta sostitutiva dovuta con aliquota del 21% sull’importo indicato nella colonna 6 del rigo RL10 (Fascicolo 2);

- Colonna 3 (totale imposta complessiva): calcola la somma degli importi inseriti nelle colonne 1 e 2.

- Colonna 4 (ritenute da CU per locazioni brevi): inserisci l’importo delle ritenute indicate nel quadro Certificazione Redditi – Locazioni brevi della Certificazione Unica 2023, al punto 15;

- Colonna 5 (differenza): calcola la differenza tra l’importo totale dell’imposta complessiva (colonna 3) e l’importo delle ritenute (colonna 4). Se questa differenza è negativa, inserisci il valore assoluto nel rigo RN33 colonna 4;

- Colonna 6 (eccedenza dichiarazione precedente): riporta l’eventuale credito di cedolare secca derivante dalla dichiarazione dei redditi dell’anno precedente;

- Colonna 7 (eccedenza compensata modello F24): inserisci l’importo dell’eccedenza di cedolare secca che è stato compensato utilizzando il modello F24 per il pagamento;

- Colonna 8 (acconti versati): inserisci l’ammontare degli acconti della cedolare secca versati per l’anno 2022.

Rigo LC2

Il rigo LC2 riguarda l’acconto relativo alla cedolare secca per l’anno 2023. Se la differenza tra l’imposta sostitutiva dovuta e le ritenute effettuate supera 51,65 euro, è dovuto un acconto pari al 100% di tale differenza.

L’acconto può essere versato in un’unica soluzione entro il 30 novembre 2023, se l’importo è inferiore a 257,52 euro, altrimenti può essere pagato in due rate entro il 30 giugno e il 30 novembre 2023. La compilazione avviene in questo modo:

- Colonna 1 (primo acconto), inserisci l’importo della prima rata di acconto dovuta per l’anno successivo, calcolata secondo le istruzioni specificate;

- Colonna 2 (secondo o unico acconto), inserisci l’importo della seconda rata di acconto dovuta, se applicabile.

Casi particolari

Se hai presentato il modello 730 senza sostituto, dovrai riportare l’importo indicato nel rigo 143 del modello, aumentato dell’eventuale importo versato con il modello F24, utilizzando il codice tributo 1840.

Nel caso in cui il rigo 120 del prospetto di liquidazione del modello 730-3/2022 sia compilato, l’importo versato con il mod. F24 deve essere distribuito tra i coniugi in base agli importi indicati nei righi 100 e 120 del prospetto di liquidazione.

Se hai ricevuto un rimborso relativo al modello 730/2022 con sostituto dall’Agenzia delle Entrate, devi riportare l’importo indicato nel rigo 100 (120 per il coniuge) del prospetto di liquidazione del modello 730-3/2022.

Nel modulo 730-3/2023, le colonne 9, 10 e 11 richiedono specifici importi:

- la colonna 9 riguarda gli acconti dovuti, ma non ancora versati al momento della presentazione della dichiarazione, a causa di sospensione dei termini dovuta a provvedimenti eccezionali. Questi acconti saranno pagati successivamente, seguendo le modalità stabilite da un decreto specifico per la ripresa dei pagamenti sospesi;

- la colonna 10 richiede di indicare l’importo trattenuto dal sostituto d’imposta (cedolare secca);

- la colonna 11 richiede di riportare l’importo rimborsato dal sostituto d’imposta.

Per quanto riguarda le ultime due colonne, si effettua un calcolo, secondo cui:

- se il risultato è positivo (debito), l’importo ottenuto deve essere riportato nella colonna 12 (Imposta a debito) e pagato seguendo le stesse modalità e termini previsti per l’IRPEF;

- se il risultato è negativo (credito), l’importo ottenuto deve essere riportato nella colonna 13 (Imposta a credito) e può essere utilizzato come credito d’imposta.

Quadro LC, Modello Redditi PF – Domande frequenti

Il Quadro LC deve essere compilato dai contribuenti che hanno validamente esercitato l’opzione per l’istituto della cedolare secca in riferimento a redditi di locazione.

La cedolare secca sugli affitti viene calcolata applicando un’aliquota fissa al reddito derivante dai contratti di locazione abitativa. Scopri come compilare la dichiarazione dei redditi correttamente.

I canoni di locazione che sono soggetti alla cedolare secca devono essere inseriti nel modello 730, nella sezione I del quadro B intitolata “Redditi dei fabbricati – tassazione ordinaria e cedolare secca”

Francesca Di Feo

Redattrice Partitaiva.it