- All’atto della cessione di un bene immobiliare, il venditore può richiedere l’applicazione di un’imposta sostitutiva alla tassa sul reddito pari al 26%.

- La plusvalenza sulla cessione di immobili è l’aumento di valore del bene immobile rispetto al valore di acquisto dello stesso.

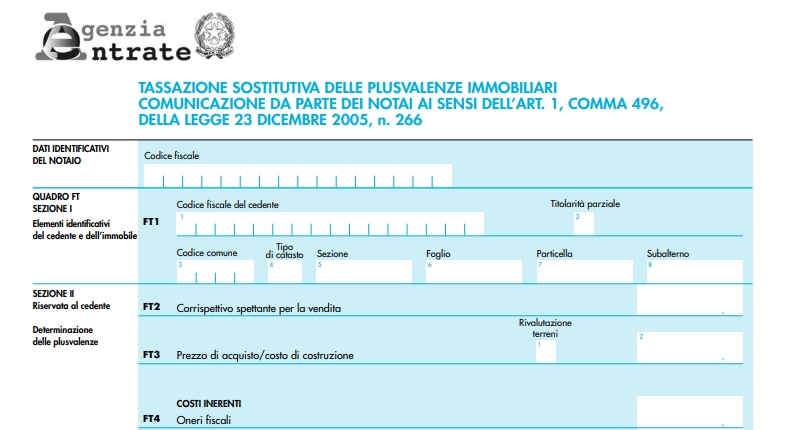

- L’applicazione dell’imposta sostitutiva deve essere comunicata all’Agenzia delle Entrate con un apposito modello in via telematica, allegando il contratto di compravendita.

Nel momento in cui un privato vende un immobile, su questo può realizzare una plusvalenza. La plusvalenza sulla cessione di immobili prevede una tassazione specifica stabilita dal legislatore.

In alcuni specifici casi il soggetto che realizza la vendita può richiedere l’applicazione di un’imposta sostitutiva, purché si presentino i necessari presupposti. Sono escluse dall’applicazione di questa tassa alcune casistiche, come nel caso in cui e plusvalenze costituiscono redditi di capitale.

Indice

Cos’è la plusvalenza per cessione di immobili

La plusvalenza sulla cessione di immobili, o plusvalenza immobiliare, rappresenta la differenza positiva che il privato o la società realizza dalla vendita di un immobile precedentemente acquistato.

Semplificando, se un soggetto ha acquistato in passato un immobile a 200mila euro e l’ha rivenduto a 230mila euro, ha realizzato una plusvalenza pari a 30mila euro. Un edificio può infatti venire acquistato sia per abitarci in modo stabile, sia come investimento, per ricavare un certo importo dalla vendita successiva.

Su questo importo il Fisco applica una certa tassazione che è stata introdotta con la Legge finanziaria 2006 e successive modificazioni.

Plusvalenza cessione di immobili: tassazione

Quando un soggetto vende un immobile e realizza una plusvalenza, questa è soggetta a tassazione. Questa può essere di due tipi:

- imposta sostitutiva;

- tassazione ordinaria.

Una regola importante da tenere a mente riguarda la possibilità che queste plusvalenze non vengano tassate: questo avviene se l’immobile viene rivenduto successivamente ai 5 anni dall’acquisto. In questo caso infatti non si presuppone l’intento di lucro dalla vendita.

1. Imposta sostitutiva

La normativa vigente stabilisce che sulle plusvalenze derivanti dalla cessione di immobili il soggetto che vende l’immobile può richiedere l’applicazione di un’imposta sostitutiva. L’imposta sostitutiva è del 26%, ma fino al 31 dicembre del 2019 è stata del 20%.

Tuttavia, non tutte le cessioni di immobili rientrano in questa misura. Infatti, questa disposizione è prevista esclusivamente per le plusvalenze realizzate per le cessioni a titolo oneroso di beni immobili che sono stati acquistati costruiti o ricevuti in donazione nei cinque anni precedenti.

Il periodo dei cinque anni inizia a decorrere a partire dalla data di acquisto. In base a quanto stabilito dall’articolo 67 del TUIR, inoltre, sono escluse dalla tassazione sostitutiva, quindi soggette all’imposta ordinaria, le plusvalenze che costituiscono redditi di capitale. Sono, inoltre, escluse le plusvalenze realizzate:

- nell’esercizio di arti o professioni;

- nell’esercizio di imprese commerciali oppure da società in nome collettivo o in accomandita semplice;

- in relazione alla qualità di lavoratore dipendente.

2. Tassazione ordinaria

Quando non è previsto il pagamento dell’imposta sostitutiva è, invece, applicata la tassazione ordinaria IRPEF nel momento in cui la plusvalenza confluisce nel reddito complessivo del contribuente, incidendo sul calcolo totale dei redditi imponibili IRPEF.

In tal caso l’aliquota dipenderà dallo scaglione in cui rientra il reddito del soggetto al netto di deduzioni e detrazioni fiscali. Ricordiamo che nel 2024 questi scaglioni secondo le ultime riforme diventeranno 3.

Invece, non è prevista alcuna tassa nel momento in cui la plusvalenza immobiliare è generata dalla vendita di un immobile ereditato, oppure nel momento in cui si acquista e si rivende una casa adibita per la maggior parte del tempo ad abitazione principale propria o dei propri familiari.

Come applicare l’imposta sostitutiva sulle plusvalenze

Per poter applicare l’imposta sostitutiva del 26% sulle plusvalenze è necessario fare esplicita richiesta al notaio. Quest’ultimo avrà il compito di calcolare l’importo dell’imposta e provvede, quindi, al suo versamento per conto del venditore.

Il notaio è, inoltre, tenuto a comunicare l’applicazione dell’imposta sostitutiva all’Agenzia delle Entrate con apposito modulo. Quest’ultimo andrà inviato esclusivamente in modalità telematica allegando anche il contratto di compravendita dell’immobile.

Ogni richiesta può riguardare un’unica plusvalenza. Di conseguenza, se nell’atto di cessione vi sono più venditori o più immobili trasferiti, il notaio dovrà inoltrare il modello per ciascun cedente che ha richiesto l’applicazione dell’imposta ridotta e dovrà compilare un modello per ogni immobile ceduto.

Infine, il notaio dovrà versare l’imposta sostitutiva entro il termine previsto per il versamento dell’imposta di registro, vale a dire entro 30 giorni dalla stipula dell’atto.

Nel modello da inoltrare all’Agenzia delle Entrate andranno compilate le seguenti sezioni:

- dati identificativi del notaio;

- Sezione I con gli elementi identificativi del cedente e dell’immobile;

- Sezione II con la determinazione delle plusvalenze;

- Sezione III con l’applicazione dell’imposta sostitutiva;

- firma della comunicazione.

Il notaio dovrà compilare due modelli, uno da consegnare all’Agenzia delle Entrate e un secondo da consegnare al cedente, che dovrà sottoscriverli entrambi.

Plusvalenza cessione di immobili: la tassazione per le imprese

Nel caso delle imprese, il sistema della tassazione delle plusvalenze derivanti dalla cessione di immobili è un po’ più complesso. Infatti, occorre prima di tutto distinguere le tipologie di immobili in possesso delle società.

La classificazione degli immobili delle imprese è la seguente;

- immobili merce: rappresentano l’oggetto dell’impresa, come nel caso delle società immobiliari;

- immobili patrimonio: non sono considerati beni strumentali e concorrono a formare il reddito dell’impresa;

- immobili strumentali: sono necessari per il ciclo produttivo dell’impresa e si distinguono in immobili strumentali per natura (categoria catastale B, C, D, E e A/10) e immobili strumentali per destinazione necessari per l’esercizio dell’impresa.

In caso di vendita di detti immobili, questi possono generare delle plusvalenze che possono essere imponibili all’atto di cessione o deducibili.

Il TUIR, all’articolo 86, definisce che le plusvalenze di fatto vanno a costituire reddito in diversi casi, ovvero principalmente se sono realizzate con una cessione a titolo oneroso, oppure se le finalità sono diverse da quelle dell’esercizio di impresa.

Per quanto riguarda l’applicazione dell’IVA, invece, va ricordato che gli immobili abitativi classificati nella categoria catastale “A” sono esenti da IVA. Sono previste in questi casi alcune eccezioni, ad esempio se le cessioni sono svolte da imprese costruttrici o che si occupano di ristrutturazione, oppure se l’oggetto della vendita è un alloggio sociale. Si prevede per l’IVA il meccanismo del reverse charge.

Plusvalenza cessione di immobili – Domande frequenti

Le plusvalenze immobiliari sulle cessioni di immobili acquistati costruiti o ricevuti in donazione nei cinque anni precedenti possono essere tassate con imposta sostitutiva al 26% facendo richiesta al notaio. Scopri qui tutti i dettagli.

Le plusvalenze sono tassate se sono considerate patrimoniali e quindi se realizzate mediante cessione a titolo oneroso, con il risarcimento per la perdita o il danneggiamento dei beni o se i beni vengono destinati a finalità estranee all’esercizio dell’impresa.

Non è prevista la tassazione sulle plusvalenze se l’immobile è adibito per la maggior parte del tempo tra acquisto e vendita ad abitazione principale propria o dei propri familiari.

Ilenia Albanese

Esperta di finanza personale e lavoro digitale