- Il codice tributo 4001 è il codice che fa riferimento al pagamento del saldo dell’Irpef.

- Il codice tributo 4001 deve essere utilizzato per i versamenti attraverso il Modello F24, nella sezione “Erario”, indicando il numero di rate in cui è stato suddiviso il pagamento dell’imposta.

- Il codice tributo 4001 si utilizza dai contribuenti sia per il pagamento dell’imposta a debito che a credito.

L’Irpef, o Imposta sul Reddito delle Persone Fisiche, è una tassa che le persone fisiche sono tenute a versare in modo diretto o indiretto. I datori di lavoro, in quanto sostituti d’imposta, versano l’Irpef per conto dei dipendenti, mentre gli autonomi e i soci di impresa sono tenuti a versare l’Irpef in modo diretto con modello F24 utilizzando il codice tributo 4001.

Vi sono alcuni casi specifici in cui si utilizza il codice 4001. Infatti, si tratta di un codice di pagamento utilizzato nel modello F24 da parte dei contribuenti per il versamento del saldo dell’Irpef. In questa guida vedremo nel dettaglio quando si utilizza e come funziona il versamento con Modello F24.

Indice

Cos’è il codice tributo 4001

Il codice tributo 4001 è uno dei codici istituiti dall’Agenzia delle Entrate per effettuare i versamenti dell’Irpef. L’imposta sul reddito delle persone fisiche è una imposta diretta, personale e progressiva, che le persone fisiche sono tenute a versare in base a quanto hanno guadagnato.

Istituita nel 1974, l’Irpef è un’imposta progressiva a scaglioni, vale a dire che colpisce il reddito delle persone fisiche con aliquote diverse in base al reddito generato. Per versare l’Irpef è necessario ricorrere al codice tributo 4001 nella compilazione del modello F24.

L’importo da versare dai contribuenti si evince dal Modello Redditi Persone Fisiche. Ma vediamo quali sono i soggetti che sono tenuti a versare l’Irpef e in quali casi si utilizza il codice tributo 4001.

Irpef: come si calcola e aliquote 2022

L’Irpef è una delle imposte più importanti del sistema tributario italiano. Tale tributo fa riferimento all’articolo 53 della Costituzione Italiana, che recita:

“Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva.”

Le persone fisiche sono tenute al versamento di questa imposta, così come le società di persone, che al contrario delle persone fisiche la versano attraverso i soci. Trattandosi di un’imposta progressiva, l’importo da versare aumenta in proporzione al reddito generato.

Ciò è possibile con l’applicazione di aliquote crescenti sul reddito diviso in scaglioni, al netto degli oneri deducibili. L’imposta lorda viene calcolata sul reddito complessivo, al netto degli oneri deducibili, con le aliquote per scaglioni corrispondenti.

Invece, l’imposta dovuta dal contribuente si calcola sottraendo dalla tassa lorda le detrazioni e i crediti d’imposta. Per ogni scaglione di reddito vi è una diversa aliquota. Le aliquote Irpef aggiornate dall’ultima Legge di Bilancio per il 2022 sono quelle presenti in tabella.

| Reddito imponibile | Aliquota | Imposta dovuta |

| fino a euro 15.000 | 23% | 23% sull’intero importo (= 3.450,00) |

| da 15.001 fino a 28.000 euro | 25% | 3.450 euro + 25% sul reddito che supera i 15.000 euro fino a 28.000 euro |

| da 28.001 fino a 50.000 euro | 35% | 6.700 euro + 35% sul reddito che supera i 28.000 euro fino a 50.000 euro |

| oltre 50.001 euro | 43% | 14.400 euro + 43% sul reddito che supera i 50.000 euro |

L’imposta può risultare a credito o a debito. Nel caso in cui l’Irpef risultasse a credito, questo si potrà utilizzare in compensazione per il pagamento di altre imposte. Invece, se dalla dichiarazione si evince un debito Irpef, indicato al rigo RN45, colonna 2, il contribuente è tenuto a procedere con il versamento nell’anno successivo a quello oggetto di dichiarazione.

Codice tributo 4001: chi è tenuto a versare l’imposta

I contribuenti Irpef tenuti al versamento dell’imposta sul reddito sono i soggetti che hanno compilato la dichiarazione, ossia il Modello Redditi. Questi sono, quindi, chiamati a versare entro le scadenze prestabilite il saldo relativo all’anno di imposta oggetto di dichiarazione.

Il contribuente effettua il versamento dell’Imposta sul Reddito delle Persone Fisiche con un acconto, diviso in una o due rate, e un saldo. Detto saldo fa riferimento all’anno precedente, mentre l’acconto è relativo all’anno in corso.

Sono obbligati a versare l’acconto dell’Irpef i contribuenti che nel modello Redditi hanno dichiarato che l’imposta da versare supera l’importo di 51,65 euro al netto delle detrazioni, dei crediti d’imposta, delle ritenute e delle eccedenze. Il saldo Irpef viene versato dalle seguenti categorie di contribuenti:

- dipendenti, pensionati, co.co.co;

- imprenditori artigiani e commercianti, lavoratori autonomi e occasionali;

- professionisti titolari di Partita Iva, persone fisiche senza Partita Iva.

Tuttavia, non sono tenuti a versare autonomamente le imposte i contribuenti che presentano il Modello 730 e hanno un sostituto d’imposta.

Codice tributo 4001: scadenza

Il versamento dell’Irpef ha diverse scadenze a seconda che si tratti dell’acconto e del saldo. Partiamo con le scadenze dell’acconto. Il versamento per l’anno in corso deve essere effettuato in una o due rate, in base dell’importo:

- con unico versamento se l’acconto è inferiore a 257,52 euro, entro il 30 novembre dell’anno di imposta;

- con due rate, se l’acconto è pari o superiore a 257,52 euro. La prima pari al 40% versata entro il 30 giugno dell’anno di imposta e la seconda pari al 60% versata entro il 30 novembre dello stesso anno.

La scadenza del saldo Irpef, versato con il codice tributo 4001, è fissata, salvo proroghe, al 30 giugno dell’anno in cui si presenta la dichiarazione. È possibile versare il saldo dell’Irpef anche entro i successivi 30 giorni, ma pagando una maggiorazione dello 0,40%.

Di conseguenza, la scadenza del versamento del saldo Irpef corrisponde a quella del versamento della seconda rata Irpef.

Versamenti Irpef: altri codici tributo

Per i versamenti dell’Irpef, i contribuenti devono fare riferimento ai seguenti codici tributo da inserire nel Modello F24:

- codice tributo 1989: interessi sul ravvedimento IRPEF;

- codice tributo 4001: IRPEF saldo;

- codice tributo 4033: IRPEF acconto prima rata;

- codice tributo 4034: IRPEF acconto seconda rata o acconto in unica soluzione;

- codice tributo 8901: sanzione pecuniaria IRPEF.

Codice tributo 4001: compilazione Modello F24

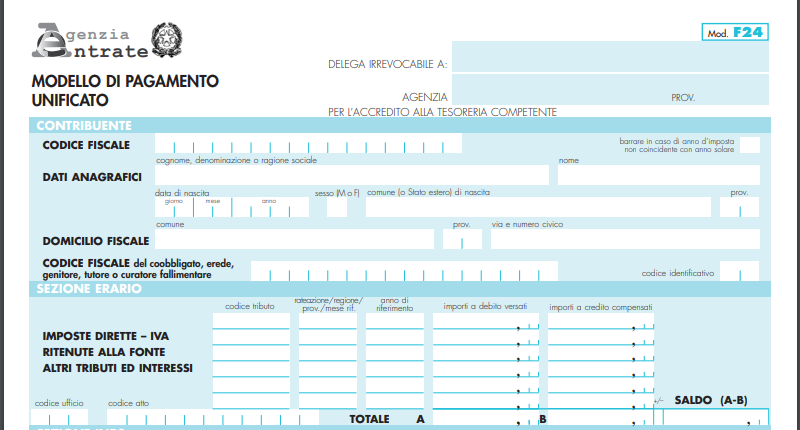

Per versare il tributo, i contribuenti devono utilizzare il Modello F24, un modulo di pagamento che consente di pagare la maggior parte delle imposte, delle tasse e dei contributi. Nel caso del pagamento del saldo Irpef, la sezione da compilare del modello F24 è “Erario”.

Il codice tributo 4001 può essere indicato:

- a debito, se il saldo dell’imposta della dichiarazione dei redditi risulta con un debito di imposta. L’importo da inserire è quello del rigo RN45;

- a credito, se il saldo dell’Irpef chiude con un credito, presente al rigo RN46.

Nel caso di Irpef a debito, i campi a cui fare attenzione nel Modello F24 sono quelli della seguente tabella.

| Campi del Modello F24 | Come compilare il campo |

| codice tributo | 4001 |

| rateazione/regione/prov/mese rif | rata che si paga (due cifre) e numero di rate prescelto (due cifre). In caso di pagamento in unica soluzione indicare 0101 |

| anno di riferimento | anno d’imposta per cui si effettua il pagamento |

| importi a debito versati | indicare l’importo a debito |

| importi a credito compensati | non compilare |

| TOTALE A | somma degli importi a debito indicati nella Sezione Erario |

| TOTALE B | somma degli importi a credito indicati nella Sezione Erario, non compilare se non sono presenti importi a credito |

| SALDO (A – B) | indicare il saldo (TOTALE A – TOTALE B) |

| codice ufficio | non compilare |

| codice atto | non compilare |

Irpef a credito: compilazione modello F24

Nel caso di Irpef a credito, i campi da compilare sono quelli della seguente tabella.

| codice tributo | 4001 |

| rateazione/regione/prov/mese rif | 0101 |

| anno di riferimento | anno d’imposta a cui si riferisce il credito |

| importi a debito versati | non compilare |

| importi a credito compensati | indicare l’importo a credito |

| TOTALE A | somma degli importi a debito indicati nella Sezione Erario, non compilare se non sono presenti importi a debito |

| TOTALE B | somma degli importi a credito indicati nella Sezione Erario |

| SALDO (A – B) | indicare il saldo (TOTALE A – TOTALE B) |

| codice ufficio | non compilare |

| codice atto | non compilare |

Codice tributo 4001: ravvedimento operoso

Può succedere che alla scadenza ci si dimentichi di effettuare il versamento dell’Irpef, ma per regolarizzare la posizione basta procedere con il ravvedimento operoso. In questo modo il contribuente calcola gli interessi e le sanzioni dovute per i giorni di ritardato pagamento e procede con il versamento dell’imposta. I codici tributo necessari per il ravvedimento operoso sono:

- codice tributo 1989: interessi sul ravvedimento – Irpef;

- codice tributo 8901: sanzione pecuniaria IRPEF.

Il ravvedimento operoso relativo all’Irpef può essere effettuato prima della notifica di un atto di accertamento da parte dell’Agenzia delle Entrate.

Con questa operazione il contribuente provvede al versamento dell’imposta con codice tributo 4001 inserendo nel modello F24 anche i codici tributo che abbiamo visto prima, relativi agli interessi e alle sanzioni.

Codice tributo 4001 – Domande frequenti

Il codice tributo 4001 fa riferimento al versamento del saldo dell’Irpef, che viene effettuato con il Modello F24. Ecco le istruzioni di compilazione.

Devono utilizzare il codice tributo 4001 per l’Irpef i seguenti soggetti: dipendenti, pensionati, co.co.co, imprenditori artigiani e commercianti, lavoratori autonomi e occasionali, professionisti titolari di Partita Iva, persone fisiche senza Partita Iva.

Se l’Irpef risulta a credito, questo si può utilizzare in compensazione per il versamento della prima rata di acconto, con codice tributo 4033, o della seconda rata, con codice tributo 4034.