- Il codice tributo 3918 si utilizza per il pagamento dell’IMU, ovvero: “IMU – Imposta municipale propria per altri fabbricati – Comune”.

- Le scadenze del pagamento dell’IMU sono due: il 16 giugno per il pagamento dell’acconto IMU pari al 50% del totale dovuto, il 16 dicembre per il saldo del totale dell’imposta.

- Per pagare questa tassa si utilizza il modello F24, inserendo il codice tributo 3918.

Il codice tributo 3918 si riferisce ad una particolare imposta: l’IMU. Questo codice tributo fa riferimento al pagamento dell’Imposta Municipale Unica, relativa alla proprietà immobiliare. Questa tassa viene applicata sul possedimento di immobili adibiti ad abitazione, ma anche per quelli utilizzati da parte di imprese e aziende.

Il pagamento dell’imposta e le relative istruzioni da seguire sono regolati dalla risoluzione numero 29/E del 29 maggio 2020. In questa guida vedremo nel dettaglio cos’è il codice tributo 3918, come si calcola l’importo dovuto, come si compila il modello F24 per il pagamento, le scadenze previste e come funziona il ravvedimento operoso.

Indice

Codice tributo 3918: cos’è

I codici tributo servono a rappresentare, nel modello F24, la tipologia di imposta da pagare. Si tratta di un codice numerico che indica una tassa che il contribuente è tenuto a pagare.

L’IMU, o Imposta Municipale Unica, è il tributo che il contribuente è tenuto a pagare sulla proprietà immobiliare. Introdotta nel 2012, sulla base dell’art. 13 del D. L. 6 dicembre 2011, n. 201, convertito dalla legge 22 dicembre 2011, n. 214, sostituisce l’imposta comunale sugli immobili (ICI).

L’imposta è stata oggetto di numerose modifiche. Infatti, per diverso tempo era dovuta anche sulla prima casa. È stata poi abolita, reintrodotta ed infine ancora una volta abolita per chi la utilizza come abitazione principale.

Ad oggi, il pagamento dell’imposta è dovuto sull’abitazione principale solamente nel caso in cui l’immobile appartenga alle categorie catastali di lusso, ovvero: A/1, A/8 e A/9. Si tratta di un’imposta di natura patrimoniale in quanto colpisce il possedimento di un soggetto, indipendentemente dal fatto che produca reddito o meno.

Per pagare l’IMU si fa riferimento a diversi codici tributo che vedremo di seguito, ma nello specifico il codice tributo 3918 è quello relativo a “IMU – Imposta municipale propria per altri fabbricati – Comune”.

Codice tributo 3918: a cosa si riferisce

Il codice tributo 3918 si riferisce all’IMU, da pagare per le seconde, terze, quarte case, oppure nel caso di immobili locati, ovvero posti in affitto a terzi. L’imposta, quindi, è dovuta dal proprietario dell’immobile, che si tratti di un appartamento, una villa, un terreno agricolo o edificabile, ed è un’imposta di tipo patrimoniale, poiché non va a colpire un reddito generato, ma la semplice ricchezza posseduta.

Il codice tributo 3918 è necessario per il versamento dell’imposta tramite il modello F24. Di conseguenza, si riferisce all’imposta da versare su tutti gli immobili diversi dalla prima casa.

Il codice tributo 3918 tuttavia non è l’unico da utilizzare per il versamento dell’IMU tramite modello F24. Infatti, l’Agenzia delle Entrate ha messo a disposizione un elenco di tutti i codici IMU suddivisi in base alla tipologia di versamento.

Ad esempio, il codice 3918 è diverso dal codice tributo 3919: nonostante entrambi si riferiscono al pagamento dell’IMU, il codice 3918 si usa per la quota destinata al Comune, mentre il codice 3919 si utilizza per la quota destinata allo Stato. I contribuenti devono pagare l’IMU secondo la più recente normativa su:

- fabbricati, ad esclusione della prima casa, a patto che non rientri tra le categorie catastali: abitazioni di tipo signorile, abitazioni in ville, castelli, palazzi di eminenti pregi artistici o storici;

- aree fabbricabili;

- terreni agricoli.

Sono esentati dal pagamento della Tassa IMU i contribuenti proprietari di immobili delle seguenti categorie catastali:

- Categoria Catastale A/1: abitazioni di tipo signorile;

- Categoria Catastale A/8: abitazioni in ville;

- Categoria Catastale A/9: castelli, palazzi di eminenti pregi artistici o storici.

I codici tributo IMU

| Codice tributo | Denominazione |

| 3912 | IMU – imposta municipale propria su abitazione principale e relative pertinenze – COMUNE” |

| 3913 | IMU – imposta municipale propria per fabbricati rurali ad uso strumentale – COMUNE |

| 3914 | IMU – imposta municipale propria per i terreni – COMUNE |

| 3915 | IMU – imposta municipale propria per i terreni – STATO |

| 3916 | IMU – imposta municipale propria per le aree fabbricabili – COMUNE |

| 3917 | IMU – imposta municipale propria per le aree fabbricabili – STATO |

| 3918 | IMU – imposta municipale propria per gli altri fabbricati – COMUNE |

| 3919 | IMU – imposta municipale propria per gli altri fabbricati – STATO |

| 3923 | IMU – imposta municipale propria – INTERESSI DA ACCERTAMENTO – COMUNE |

| 3924 | IMU – imposta municipale propria – SANZIONI DA ACCERTAMENTO – COMUNE |

| 3925 | IMU – imposta municipale propria per gli immobili ad uso produttivo classificati nel gruppo catastale D – STATO |

| 3930 | IMU – imposta municipale propria per gli immobili ad uso produttivo classificati nel gruppo catastale D – INCREMENTO COMUNE |

| 3939 | IMU – imposta municipale propria per i fabbricati costruiti e destinati dall’impresa costruttrice alla vendita – COMUNE |

Come versare l’IMU

Per versare l’imposta IMU al Comune di riferimento bisogna calcolare l’importo. Per effettuare questo calcolo è necessario avere a disposizione la visura catastale dell’immobile. Infatti, da questa si può ricavare la rendita catastale.

L’aliquota IMU sulle case diverse dall’abitazione principale è pari allo 0,76%. Tuttavia, ogni Comune può decidere di aumentare o diminuire questa aliquota per un massimo di 0,30 punti.

Di conseguenza, a seconda del Comune in cui si trova l’immobile, l’aliquota può essere compresa tra lo 0,46% e l’1,06%. Ma vediamo nel dettaglio come calcolare l’imposta.

Come si calcola l’IMU

Per calcolare quanto dovuto per l’IMU, bisogna:

- Individuare la rendita catastale dell’immobile presente sul contratto di vendita;

- Maggiorare la rendita catastale del 5%;

- Moltiplicare il risultato per il coefficiente (che varia in base alla categoria catastale dell’immobile);

- Calcolare l’aliquota.

L’ammontare dell’imposta, quindi, si calcola applicando alla rendita catastale una maggiorazione del 5% e moltiplicando per i seguenti moltiplicatori:

- 160 per i fabbricati di cat. A (esclusi A/10) e C/2, C/6 e C/7

- 140 per i fabbricati di cat. B e C/3, C/4 e C/5

- 80 per i fabbricati di cat. A/10 e D/5

- 65 per i fabbricati di cat. D (esclusi D/5) a partire dall’1/1/2013

- 60 per i fabbricati di cat. D (esclusi D/5) fino al 31/12/2012

- 55 per i fabbricati di cat. C/1

Proponiamo di seguito un esempio di calcolo dell’imposta, con i seguenti dati:

- immobile di categoria catastale A2;

- rendita catastale di 1.000 euro;

- aliquota IMU prevista dal comune: 1%;

Calcolo IMU:

1.000 aumentato del 5% = 1.050

1.050 * 160 = 168.000

Calcolo IMU: 1% di 168.000

IMU dovuta = 1.680 euro

Nel caso in cui l’immobile è messo in affitto con un contratto a canone concordato, l’IMU da pagare si riduce del 75%. Di conseguenza, l’imposta da pagare non sarà di 1.680 euro ma solamente del 25% di 1.680 euro, vale a dire 420 euro.

Codice tributo 3918: scadenza

Come qualsiasi imposta, anche il pagamento dell’IMU ha delle scadenze, e nel caso dell’IMU sulla seconda (o terza, quarta, ecc.) le date da ricordare sono due:

- 16 giugno per il pagamento dell’acconto IMU: il contribuente versa il 50% dell’imposta dovuta;

- 16 dicembre per il pagamento del saldo: il contribuente versa il restante 50% dell’imposta.

In alternativa, l’IMU si può versare anche in un’unica soluzione. Vi sono poi diversi casi di esonero previsti dalle normative, come quello per la prima casa.

Codice tributo 3918: ravvedimento operoso

Non è raro dimenticarsi di pagare le imposte, soprattutto quando non si ricordano le scadenze da rispettare. In questo caso, che si tratti dell’acconto o del saldo, il contribuente sarà tenuto a pagare, oltre all’imposta dovuta, anche una sanzione e degli interessi.

Ciò vale sia per omesso pagamento che per pagamento insufficiente, nel caso in cui si versi un importo inferiore a quello dovuto. Ma minore sarà il ritardo e minori saranno le sanzione e gli interessi da pagare.

Infatti, il calcolo del ravvedimento operoso prevede sia la sanzione che gli interessi, calcolati in base al tempo trascorso dalla scadenza. Ecco a quanto ammonta la sanzione in base al tempo trascorso:

- 0,1% per ogni giorno di ritardo (1/10 dell’1%), se il ravvedimento avviene entro i primi 14 giorni dal termine ordinario di scadenza previsto (ravvedimento sprint);

- 1,5% (1/10 del 15%), se la regolarizzazione avviene dopo il 14° giorno ma entro il 30° giorno dal termine ordinario di scadenza;

- 1,67 % (1/9 del 15%) oltre il 30° giorno ma entro il 90° dalla scadenza;

- 3,75% (1/8 del 30%), oltre il 90° giorno ma entro il termine di presentazione della dichiarazione IMU riferita all’anno d’imposta 2022;

- 4,29% (1/7 del 30%), se la regolarizzazione si effettua entro il termine di presentazione della dichiarazione relativa all’anno successivo o a due anni dall’omissione;

- 5% (1/6 del 30%) per versamenti eseguiti oltre due anni dalla scadenza;

- 6% (1/5 del 30%) se la regolarizzazione avviene dopo la constatazione della violazione.

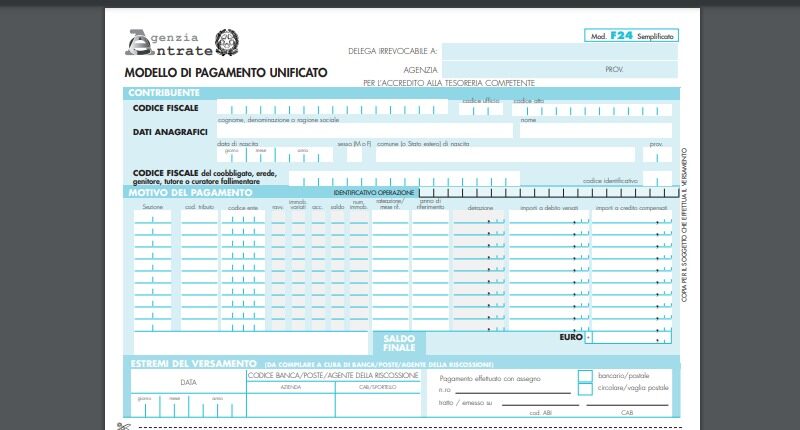

Codice tributo 3918: compilazione modello F24

Il pagamento dell’IMU avviene attraverso il modello F24. Nella compilazione del modello bisogna indicare nella sezione IMU ed altri tributi locali i seguenti dati:

- codice ente: il codice catastale corrispondente al comune indicati nella tabella dell’Agenzia delle Entrate;

- casella “Acc”: mettere una X se si tratta del pagamento dell’acconto, al saldo invece bisogna barrare la casella “Saldo”;

- numero immobili: inserire il numero a seconda degli immobili per cui si sta pagando l’IMU;

- codice tributo 3918;

- anno di riferimento: l’anno per cui si sta pagando;

- importi a debito versati: l’imposta da pagare.

Per il ravvedimento operoso, nel modello F24 da compilare bisogna inoltre indicare:

- codice tributo 3918 per l’imposta dovuta;

- codice tributo 3924 per la sanzione;

- codice tributo 3923 per gli interessi.

Codice tributo 3918 – Domande frequenti

Per compilare il modello F24 per il pagamento dell’IMU bisogna indicare il codice catastale del comune, il numero degli immobili per cui si paga l’imposta, il codice tributo 3918, l’anno di riferimento e l’importo da versare.

Il termine “altri fabbricati” indica tutti quegli immobili diversi dalla prima casa.

Il codice tributo IMU per la seconda casa è 3918. Leggi nella guida quali sono gli altri codici tributo relativi all’IMU.

Mio figlio è morto 16 mesi fa, aveva 1/3 di una eredità paterna della nostra abitazione ( un podere abitato da me), la moglie ha rinunciato alla successione quindi la sua quota ritorna a me, come pagare la sua quota Imu non avendo ancora fatto io la successione? Grazie per la risposta che mi darà e per il tempo che le faccio perdere… buonaserata!

Buongiorno,

se è un immobile sul quale ha diritto di abitazione, potrebbe anche essere esonerato da IMU, le consigliamo di verificare con un commercialista o chiedere all’ufficio tributi del comune.

Grazie per averci scritto

Buonasera, mi è stato chiesto il versamento dei tributi con codice 3918 sulla mia prima casa in riferimento alla data in cui stavo facendo i lavori ed avevo la residenza nella casa in locazione. È giusto che paghi questo tributo sulla mia prima casa?

Buongiorno,

Per l’IMU è previsto l’esonero sulla “casa di abitazione” non sulla “prima casa”.

Grazie per averci scritto

Grazie per l’articolo davvero interessante!

Vorrei chiederle però un’ulteriore delucidazione al fine di chiarire un dubbio circa la legittimità della tassa in questione : sono anni ormai che pago l’IMU (cod. 3918) per un appartamento in corso di costruzione (cat. catastale f/3), sito al secondo piano di uno stabile precedentemente ultimato e regolarmente accatastato…è corretto dunque considerarlo area edificabile e quindi continuare a pagare l’IMU?

Grazie per l’attenzione!

Buongiorno,

è una interpretazione prudente. In questi casi consultare l’ufficio tecnico del comune per avere una quotazione potrebbe essere dirimente.

Grazie per averci scritto

Buongiorno Dr. Giovanni Emmi,

la volevo ringraziare per l’utilità del suo articolo. Sono una privata cittadina, che, quale erede, deve assolvere al versamento del tributo IMU.

Il suo articolo esaustivo e ben spiegato, mi ha dato la possibilità di muovermi in autonomia. Inoltre la ringrazio perché l’articolo e la stampa dei contenuti non sono criptati.

Cordiali saluti.

Buonasera,

ci gratifica esserle stati d’aiuto.

Grazie per averci scritto