- Il codice tributo 1991 si riferisce agli interessi sul ravvedimento IVA – art. 13 d.lgs. n. 472 del 18/12/1997, ris. n. 109e del 22/05/2007.

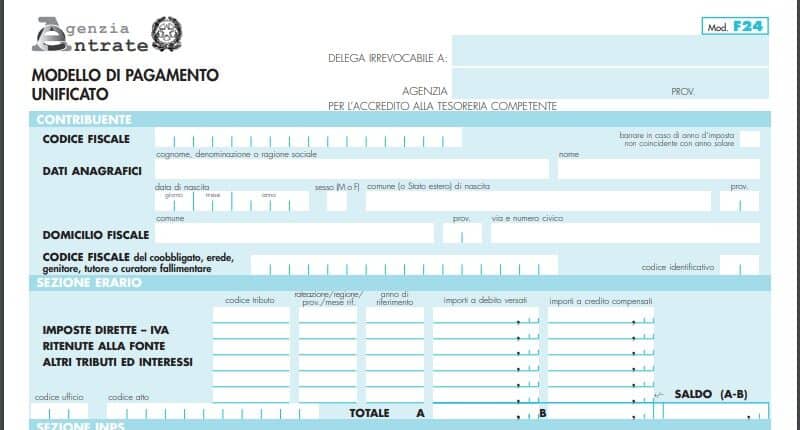

- Per versare gli interessi sul ravvedimento dell’IVA, il contribuente deve compilare il modello F24 nella sezione Erario.

- Il codice 1991 si utilizza per effettuare il ravvedimento operoso, un’operazione che permette di regolarizzare la posizione fiscale in caso di ritardi nei versamenti pagando una sanzione ridotta.

L’IVA, o imposta sul valore aggiunto, deve essere versata entro le scadenze, ossia entro il 16 del mese successivo, dai soggetti obbligati.

Ma se ciò non avviene, il soggetto passivo di IVA deve rimediare mediante ravvedimento operoso pagando le sanzioni e gli interessi. Questi ultimi si pagano con il codice tributo 1991.

Per versare gli interessi maturati, il contribuente deve utilizzare il modello F24 compilando la sezione Erario inserendo l’importo da pagare, oltre alla sanzione e all’imposta dovuta.

Indice

Codice tributo 1991: cos’è e a cosa si riferisce

L’Imposta sul valore aggiunto, o IVA, è un’imposta applicata sul valore aggiunto di ogni fase della produzione e di scambio di beni e servizi. Questa deve essere, quindi, versata dai cosiddetti soggetti passivi IVA, vale a dire quei soggetti titolari di Partita Iva che si ritrovano con l’IVA a debito.

Per versare all’Erario l’imposta, mensilmente o trimestralmente i titolari di Partita Iva devono effettuare un apposito pagamento.

La scadenza dei versamenti è il giorno 16 del mese successivo per i pagamenti mensili e nei mesi di maggio, agosto, novembre e marzo per i versamenti trimestrali.

Quando, però, per dimenticanza o altre ragioni, il soggetto passivo IVA non effettua il versamento entro la scadenza, deve versare quanto dovuto con l’aggiunta di un pagamento per sanzioni e interessi.

Per correggere la posizione fiscale in autonomia, il soggetto può ricorrere all’istituto del ravvedimento operoso, disciplinato dall’art. 13 del D.Lgs.472/1997, che permette di pagare quanto dovuto e una sanzione in misura ridotta.

Per ogni voce di costo, ossia per l’imposta, la sanzione e gli interessi, il contribuente deve indicare uno specifico codice tributo. Per quanto riguarda il pagamento degli interessi sul ravvedimento dell’IVA il codice tributo è il 1991, da inserire nel modello F24.

Il calcolo dell’interesse da pagare dipende dal tasso di interesse legale annuo che nel 2022 era pari a 1,25% mentre dal 2023 salirà al 5%. Le cause di questo aumento sono dovute all’inflazione.

Codice tributo 1991: compilazione modello F24

Il ravvedimento dell’Iva si effettua con il pagamento tramite codice 8904, e per versare gli interessi si utilizza il modello F24 scegliendo una delle seguenti tre modalità:

- dall’Agenzia delle Entrate attraverso i servizi:

- F24 web;

- F24 online;

- canali telematici Fisconline;

- canali telematici Entratel;

- con servizi di internet banking;

- tramite intermediari finanziari abilitati.

La sezione del modello da compilare è la sezione Erario, in cui andranno inserite le seguenti informazioni:

- codice tributo: indicare 1991;

- rateazione/regione/prov/mese rif: da non compilare;

- anno di riferimento: anno d’imposta in cui è stato effettuato il versamento;

- importi a debito versati: indicare l’importo a debito da pagare;

- importi a credito compensati: da non compilare;

- TOTALE A: la somma degli importi a debito indicati nella Sezione Erario;

- TOTALE B: la somma degli importi a credito indicati nella Sezione Erario, da non compilare se non sono presenti importi a credito;

- SALDO (A – B): indicare il saldo (TOTALE A – TOTALE B);

- codice ufficio: da non compilare;

- codice atto: da non compilare.

IVA: altri codici tributo

Gli altri codici tributo relativi al pagamento dell’IVA sono:

- codice tributo 1668: interessi pagamento dilazionato importi rateizzabili sezione 2 del modello di versamento unitario;

- codice tributo 6001: versamento dell’IVA mensile di gennaio (scadenza 16 febbraio);

- codice tributo 6002: versamento dell’IVA mensile di febbraio (scadenza 16 marzo);

- codice tributo 6003: versamento dell’IVA mensile di marzo (scadenza 16 aprile);

- codice tributo 6004: versamento dell’IVA mensile di aprile (scadenza 16 maggio);

- codice tributo 6005: versamento dell’IVA mensile di maggio (scadenza 16 giugno);

- codice tributo 6006: versamento dell’IVA mensile di giugno (scadenza 16 luglio);

- codice tributo 6007: versamento dell’IVA mensile di luglio (scadenza 20 agosto);

- codice tributo 6008: versamento dell’IVA mensile di agosto (scadenza 16 settembre);

- codice tributo 6009: versamento dell’IVA mensile di settembre (scadenza 16 ottobre);

- codice tributo 6010: versamento dell’IVA mensile di ottobre (scadenza 16 novembre);

- codice tributo 6011: versamento dell’IVA mensile di novembre (scadenza 16 dicembre);

- codice tributo 6013: versamento acconto mese di dicembre (scadenza 27 dicembre);

- codice tributo 6012: versamento dell’IVA mensile di dicembre al netto dell’acconto (scadenza 16 gennaio);

- codice tributo 6031: versamento dell’IVA trimestrale relativo al periodo gen-feb-mar;

- codice tributo 6032: versamento dell’IVA trimestrale relativo al periodo apr-mag-giu;

- codice tributo 6033: versamento dell’IVA trimestrale relativo al periodo lug-ago-set;

- codice tributo 6034: versamento dell’IVA trimestrale relativo al periodo ott-nov-dic (saldo al netto dell’acconto) per le ditte che rientrano nel regime speciale di cui all’art. 74, commi 4 e 5, del D.P.R. n. 633/1972 (enti e imprese che prestano servizi al pubblico con carattere di frequenza, uniformità e diffusione autorizzati con decreto; esercenti impianti di distribuzione di carburante per uso di autotrazione; autotrasportatori di cose per conto terzi) la scadenza è il 16 febbraio.

- codice tributo 6035: acconto IVA sul trimestrale relativo al periodo ott-nov-dic;

- codice tributo 6099: versamento dell’IVA trimestrale relativo al periodo ott-nov-dic (saldo al netto dell’acconto);

- codice tributo 1991: interessi sul ravvedimento IVA – art. 13 d.lgs. n. 472 del 18/12/1997, ris. n. 109e del 22/05/2007;

- codice tributo 8904: sanzione pecuniaria IVA.

Codice tributo 1991: ravvedimento operoso

Per ravvedere il versamento dell’IVA, il soggetto passivo deve versare una sanzione del 30% dell’importo non versato. Ma se ricorre al ravvedimento operoso, la sanzione è ridotta.

Le sanzioni ridotte previste con il ravvedimento operoso sono:

- entro i 14 giorni successivi alla scadenza del termine: 0,10% dell’importo non versato.

- tra il 15° e il 30° giorno successivo alla scadenza del termine: 1,50 % dell’importo non versato.

- dal 31° al 90° giorno successivo alla scadenza del termine: 1,67 % dell’importo non versato.

- tra il 91° giorno successivo alla scadenza ed entro il termine di presentazione della dichiarazione relativa all’anno nel corso del quale la violazione è commessa: 3,75 % dell’importo non versato.

- entro il termine di presentazione della dichiarazione relativa all’anno successivo: 4,29% dell’importo non versato, oltre gli interessi al tasso legale.

Invece, come anticipato, il tasso di interesse cambia ogni anno e per il 2022 è del 1,25% mentre dal 2023 sarà del 5%. Per effettuare il ravvedimento operoso bisogna compilare il modello F24 con i seguenti codici tributo:

- codice dell’imposta precedentemente omessa;

- codice tributo 1991 per pagare gli interessi

- codice tributo 8904 per pagare la sanzione ridotta.

Codice tributo 1991 – Domande frequenti

Il codice tributo 1991 va indicato nel modello F24 compilando la sezione Erario con l’anno d’imposta per cui si effettua il pagamento, l’importo e la somma degli importi a debito. Leggi la guida alla compilazione del modello F24.

In caso di mancato o errato versamento dell’Iva, il soggetto passivo può correggere l’errore con l’istituto del ravvedimento operoso pagando l’imposta dovuta, gli interessi maturati e una sanzione ridotta.

Il soggetto passivo IVA può pagare l’imposta su base mensile o trimestrale. Per i versamenti mensili, la scadenza è il 16 del mese successivo. Invece, i versamenti trimestrali devono essere fatti entro il 16 maggio, il 16 agosto e il 16 novembre.