- Il codice tributo 1701 si riferisce a “Credito maturato dai sostituti d’imposta per l’erogazione del trattamento integrativo – art.1, comma 4, del decreto-legge 5 Febbraio 2020, n.3”.

- Il codice tributo 1701 consente la compensazione di un credito di imposta maturato dal contribuente nei periodi fiscali antecedenti.

- Il contribuente per il recupero del bonus cuneo fiscale deve compilare il riquadro Erario del modello F24 con il codice tributo 1701.

Il codice tributo 1701 permette ai datori di lavoro di recuperare il bonus del cuneo fiscale erogato ai lavoratori che hanno diritto al trattamento integrativo che sostituisce il vecchio Bonus Renzi.

L’ex Bonus Renzi, o Bonus 100 euro, è stato profondamente modificato con la Legge di Bilancio 2022. Noto anche come Bonus cuneo fiscale, offre importanti vantaggi ai lavoratori dipendenti e assimilati, ma anche ai datori di lavoro.

Per avere accesso al bonus, i contribuenti devono rispettare alcuni requisiti che vedremo di seguito. Il datore di lavoro, o sostituto d’imposta, può recuperare gli importi erogati in busta paga compilando il modello F24 utilizzando il codice tributo 1701.

In questa guida vedremo qual è la procedura prevista per avere accesso al Bonus 100 euro, a cosa serve il codice tributo 1701 e i requisiti da rispettare.

Indice

Bonus fiscale Irpef: cos’è

Il Bonus del cuneo fiscale è una riduzione del carico fiscale dei contribuenti e consiste in un trattamento integrativo pari a 1.200 euro annui. Tale trattamento è riservato ai lavoratori assimilati e dipendenti. Il recupero del Bonus cuneo fiscale è un procedimento stabilito dalla risoluzione n.35/E del 26 giugno 2020.

Con le modifiche apportate dalla Legge di Bilancio 2022, il limite di reddito che dà accesso al trattamento integrativo in busta paga è stato ridotto da 28 mila a 15 mila euro.

Inoltre, le modifiche della Legge di Bilancio 2022, a far data dal 1° gennaio 2022, stabiliscono che il bonus in busta paga può essere riconosciuto automaticamente dallo stesso datore di lavoro, ma solamente nei casi in cui vi sia capienza.

Codice tributo 1701: a cosa si riferisce

L’articolo 1 del decreto-legge 5 febbraio 2020, n. 3, convertito, con modificazioni, dalla legge 2 aprile 2020, n. 21, prevede il riconoscimento ai lavoratori dipendenti e assimilati di un trattamento integrativo, che non concorre alla formazione del reddito. L’importo del bonus era pari a 600 euro per l’anno 2020, ed è salito a 1.200 euro a decorrere dall’anno 2021.

Il decreto-legge stabilisce che i sostituti d’imposta compensano il credito maturato per effetto dell’erogazione del trattamento integrativo. Ma per consentire ai sostituti d’imposta di utilizzare in compensazione il credito, l’Agenzia delle Entrate ha istituito i seguenti codici tributo dei modelli F24 e F24 “enti pubblici” (F24 EP):

- 1701 – Credito maturato dai sostituti d’imposta per l’erogazione del trattamento integrativo – articolo 1, comma 4, del decreto-legge 5 febbraio 2020, n. 3;

- 170E – Credito maturato dai sostituti d’imposta per l’erogazione del trattamento integrativo – articolo 1, comma 4, del decreto-legge 5 febbraio 2020, n. 3.

Requisiti per il trattamento integrativo

Il Bonus 100 euro può essere richiesto dagli aventi diritto in due modi:

- in busta paga dal datore di lavoro;

- in sede di dichiarazione dei redditi.

Tale trattamento integrativo, per l’anno corrente, spetta automaticamente in busta paga ai lavoratori dipendenti e assimilati che hanno un reddito complessivo inferiore a 15 mila euro. Per avere accesso al trattamento integrativo, tuttavia, deve presentarsi una condizione: l’imposta lorda deve essere superiore alla detrazione per lavoro dipendente.

L’ex Bonus Renzi, o Bonus di 100 euro, spetta anche ai contribuenti che hanno un reddito compreso tra i 15 mila a 28 mila euro. In tal caso la condizione è la seguente: la somma di un elenco di detrazioni e spese, dichiarabili nel 730 o nel modello Redditi, è superiore dell’imposta lorda.

Di conseguenza, se il reddito non è superiore a 15.000 euro e vi è “capienza” dell’imposta lorda determinata sui redditi rispetto alle detrazioni, il trattamento integrativo riconosciuto ammonta a 1.200 euro.

Invece, se il reddito complessivo è compreso tra 15.000 euro e 28.000 euro e vi è anche “incapienza” dell’imposta lorda rispetto ad una serie di detrazioni fiscali, e il trattamento integrativo è riconosciuto per un ammontare pari alla differenza tra la somma delle detrazioni d’imposta e l’imposta lorda, o inferiore a 1.200 euro annui.

Gli aventi diritto al trattamento integrativo possono rimandare il calcolo di spettanza in sede di dichiarazione dei redditi, con modello 730 del 2023 o modello Redditi PF del 2023.

Il requisito principale che dà diritto al trattamento integrativo è che l’imposta lorda sia superiore alla detrazione per lavoro dipendente. Ma vediamo nel dettaglio i requisiti e come si calcola il reddito complessivo dei lavoratori dipendenti e assimilati.

Redditi nel limite di 15 mila euro

Per il calcolo del limite di reddito di 15 mila euro, il reddito complessivo deve essere formato da:

- redditi da lavoro dipendente;

- redditi assimilati a quelli di lavoro da dipendente.

I redditi assimilati a quelli di lavoro dipendente che danno diritto al trattamento integrativo sono:

- corrispettivi percepiti dai lavoratori soci delle cooperative;

- indennità e compensi percepiti a carico di terzi dai lavoratori dipendenti;

- somme corrisposte a titolo di borsa di studio, premio o sussidio per fini di studio o addestramento professionale;

- redditi percepiti da rapporti di collaborazione coordinata e continuativa;

- remunerazioni dei sacerdoti;

- le prestazioni pensionistiche comunque erogate;

- compensi per lavori socialmente utili in conformità a specifiche disposizioni normative.

Vi rientrano anche i docenti e ricercatori e i cd. “impatriati”, mentre non rientra nella determinazione del reddito complessivo il reddito dell’unità immobiliare adibita ad abitazione principale. Anche i redditi assoggettati a cedolare secca sugli affitti devono essere considerati nella determinazione del reddito complessivo.

Se il contribuente è anche lavoratore autonomo in regime forfettario bisogna considerare nel calcolo anche i redditi prodotti da tale attività.

Per i redditi da 15.000,01 a 28.000 euro bisogna considerare il reddito complessivo ai fini Irpef. Ne consegue che tutti i redditi del contribuente sono necessari per verificare a quanto ammonta l’importo dell’eventuale trattamento integrativo spettante.

Come viene erogato il bonus fiscale

I lavoratori che hanno un reddito imponibile fiscale fino a 15.000 euro hanno diritto al trattamento integrativo (ex Bonus Renzi) di 1.200 euro annuali. Tale bonus viene riconosciuto dal sostituto d’imposta, ossia dal datore di lavoro.

Il trattamento viene suddiviso in quote giornaliere, ovvero 1.200 euro diviso 365 per il numero di giorni di detrazione del mese. Vale a dire che:

- nei mesi composti da 31 giorni spettano 101,92 euro;

- nei mesi composti da 30 giorni spettano 98,63 euro;

- nel mese di febbraio spettano 92,05 euro.

Calcolo imposta lorda e detrazione

Come anticipato, il requisito principale per avere accesso al trattamento integrativo, è che l’imposta lorda sia superiore alla detrazione per lavoro dipendente.

Per calcolare l’imposta lorda nel 2022 bisogna fare riferimento alle nuove aliquote Irpef. Per il 2022, le aliquote per i redditi fino a 15.000 euro sono pari al 23%. A partire dal 2022 è stata modificata la misura della detrazione per lavoro dipendente rispetto all’anno precedente.

Invece, la detrazione per lavoro dipendente nel 2022 è pari a 1.880 euro, per redditi inferiori a 15.000 euro, e non può essere inferiore a 690 euro. Invece, per i lavoratori a tempo determinato, l’ammontare della detrazione spettante non può essere minore di 1.380 euro.

Codice tributo 1701: dove inserirlo

I sostituti d’imposta compensano il credito maturato per effetto dell’erogazione del trattamento integrativo secondo quanto stabilito dall’articolo 17 del decreto legislativo 9 luglio 1997, n.241.

Il bonus erogato in busta paga deve essere, quindi, recuperato dal datore di lavoro in compensazione, attraverso il modello F24 indicando il codice tributo 1701. Per consentire ai sostituti d’imposta il recupero delle somme erogate, per la compensazione non viene applicato il limite normativamente previsto.

Il credito d’imposta maturato deve essere, poi, indicato nel modello di Dichiarazione dei Sostituti d’Imposta e degli Intermediari, ossia nel Modello 770. Il codice tributo 1701 consente due tipi di compensazione:

- verticale: dei crediti maturati con debiti ancora da saldare per la stessa categoria di imposta;

- orizzontale: recupero dei crediti di imposta decurtati da debiti fiscali maturati dallo stesso contribuente su diverse categorie di tributi.

Tuttavia, la risoluzione n. 35/E dell’Agenzia delle Entrate stabilisce che il modello F24 dovrà essere presentato esclusivamente in modalità telematica, pena il rifiuto dell’operazione di versamento. Inoltre, l’utilizzo in compensazione non deve essere preceduto dalla presentazione della dichiarazione da cui risulta il credito.

Codice tributo 1701: compilazione modello F24

La compilazione del modello F24 fornito dall’Agenzia delle Entrate deve avvenire nella sezione “Erario”, in corrispondenza delle somme indicate nella colonna “importi a credito compensati”. Bisogna inoltre compilare i campi:

- rateazione/regione/prov/me rif;

- anno di riferimento.

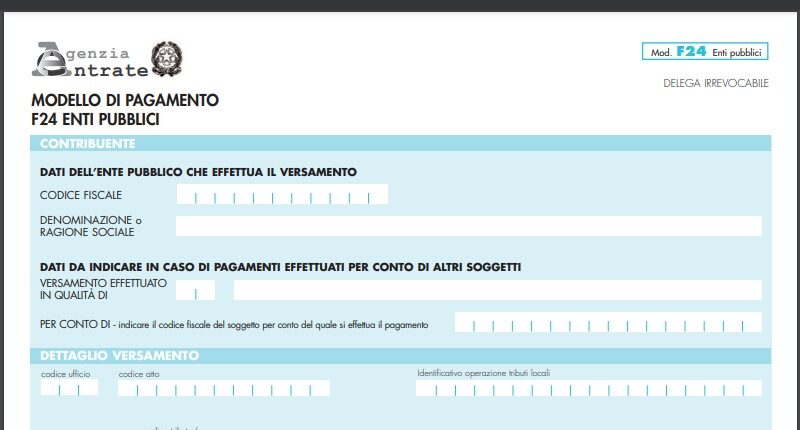

Nel caso in cui si utilizza il modello F24 EP, la procedura da seguire è leggermente differente.

Compilazione modello F24 EP

Per il recupero in compensazione del bonus cuneo fiscale attraverso il modello F24 EP bisogna indicare il codice tributo:

- 170E – Credito maturato dai sostituti d’imposta per l’erogazione del trattamento integrativo – articolo 1, comma 4, del decreto-legge 5 febbraio 2020, n. 3.

Il codice tributo 170E viene inserito nella sezione “Erario” (valore F), in corrispondenza delle somme indicate nel campo “importi a credito compensati”.

Nei campi “riferimento A” e “riferimento B” sono indicati il mese e l’anno in cui è avvenuta l’erogazione del trattamento integrativo.

Codice tributo 1701 – Domande frequenti

Il codice tributo 1701 è necessario al datore di lavoro per recuperare in compensazione il bonus del cuneo fiscale erogato ai lavoratori dipendenti e assimilati aventi diritto. Ecco come funziona.

Con il codice tributo 1701 è possibile compensare crediti maturati con debiti ancora da saldare per la stessa categoria di imposta (compensazione orizzontale) o dei crediti di imposta decurtati da debiti fiscali maturati su diverse categorie di tributi (compensazione verticale).

Il codice tributo 1701 viene inserito nel modello F24, mentre il codice tributo 170E viene inserito dal contribuente nel modello F24 EP.

Buongiorno, l’utilizzo dei crediti maturati dalle buste paghe ( come ad esempio il 1701 ) ha un tempo massimo di scadenza per l’utilizzo ?

Buongiorno,

i crediti 1701 sono sempre compensabili, purché dichiarati correttamente nel modello 770 e la compensazione può avvenire utilizzando lo stesso codice indicando come periodo di riferimento la maturazione.

Team partitaiva.it