- Il codice tributo 1040 fa riferimento alle “Ritenute su redditi di lavoro autonomo compensi per l’esercizio di arti e professioni”.

- Il codice 1040 deve essere versato dai datori di lavoro entro il 16 del mese successivo a quello in cui sono stati riconosciuti i compensi al lavoratore autonomo o al professionista.

- Il sostituto d’imposta che non ha versato entro la scadenza le somme dovute con il codice tributo 1040 o ha commesso errori, può regolarizzare la sua posizione fiscale con il ravvedimento operoso pagando una sanzione ridotta.

Il datore di lavoro, o sostituto d’imposta, quando collabora con lavoratori autonomi è tenuto a pagare la ritenuta d’acconto. Si tratta di somme trattenute a titolo di acconto Irpef. Ed è a questo che serve il codice tributo 1040.

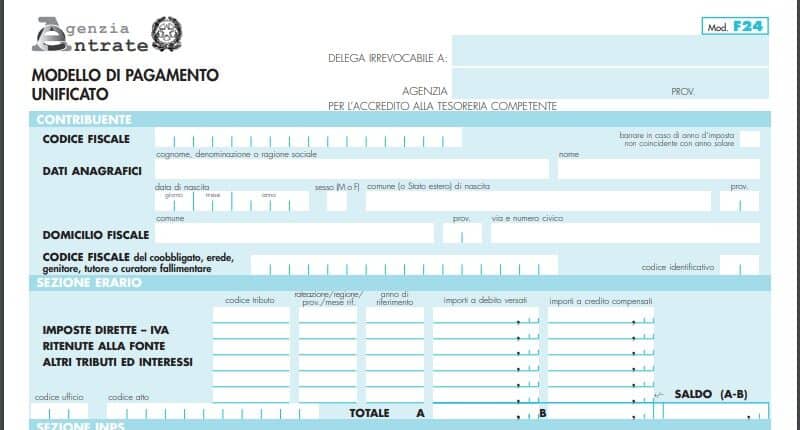

Con questo codice, il sostituto d’imposta versa la ritenuta d’acconto sui redditi di lavoro autonomo e sui compensi per l’esercizio di arti e professioni. Il versamento deve essere effettuato entro il 16 del mese successivo a quello del pagamento utilizzando il modello F24 nella sezione Erario.

In questa guida vedremo in quali casi si utilizza il codice 1040, come si compila il modello F24 per il versamento delle ritenute e come si procede con il ravvedimento operoso.

Indice

Codice tributo 1040: cos’è e a cosa si riferisce

Il codice tributo 1040 istituito dall’Agenzia delle Entrate è il codice che i sostituti d’imposta devono inserire nel modello F24 per versare le ritenute su redditi di lavoro autonomo, compensi per l’esercizio di arti e professioni.

La ritenuta d’acconto fa parte della fattura e viene inserita con segno negativo, poiché rappresenta una somma che i sostituti d’imposta sono tenuti a trattenere, a titolo di prelievo fiscale, quando effettuano il pagamento di un compenso.

Si tratta, quindi, di un anticipo sulle tasse che il cliente, in veste di sostituto d’imposta, versa per conto del lavoratore autonomo o del professionista. Calcolata in percentuale sul totale, la ritenuta viene trattenuta dal cliente, o sostituto d’imposta, e sottratta dal totale di colui che percepisce il compenso.

Il soggetto che effettua la trattenuta dovrà, poi, versarla all’Agenzia delle Entrate entro la scadenza. Di conseguenza, l’Agenzia delle Entrate attraverso la ritenuta d’acconto richiede al cliente o al datore di lavoro l’anticipazione del pagamento di una parte delle imposte dovute per la prestazione.

La ritenuta d’acconto: chi la versa

La ritenuta si applica ai compensi di lavoro autonomo, sia nel caso di professionisti con Partita Iva sia nel caso di compensi per lavoro autonomo occasionale.

I sostituti d’imposta si occupano del versamento della ritenuta d’acconto e possono essere:

- società;

- ditte individuali;

- liberi professionisti.

Non sono sostituti d’imposta, invece, i privati e i contribuenti che adottano il regime forfettario. La ritenuta d’acconto si applica:

- ai redditi da lavoro dipendente e a quelli assimilati;

- a compensi per prestazioni di lavoro autonomo;

- alle provvigioni, anche occasionali, per le commissioni per le prestazioni professionali come agenzia, mediazione, rappresentanza di commercio e procacciamento d’affari;

- ai corrispettivi dovuti dal condominio nei confronti dell’appaltatore per prestazioni relative a contratti d’appalto;

- agli interessi e altri proventi spettanti ai possessori di obbligazioni, titoli similari e cambiali finanziarie;

- ai premi e vincite di vario genere corrisposti dallo Stato;

- ai compensi erogati in favore di sportivi non professionisti.

Codice tributo 1040: compilazione modello F24

Il versamento della ritenuta d’acconto si effettua compilando il modello F24 in modalità telematica scegliendo una tra le seguenti tre modalità:

- dall’Agenzia delle Entrate utilizzando i servizi:

- F24 web;

- F24 online;

- canali telematici Fisconline;

- canali telematici Entratel;

- con servizi di internet banking;

- tramite intermediari finanziari abilitati.

Attraverso il modello F24 i contribuenti possono effettuare versamenti di tributi e pagare le sanzioni e gli interessi in caso di ravvedimento operoso.

Il versamento con il codice 1040, quindi, si effettua con il modello F24, esclusivamente tramite modalità telematiche per i sostituti titolari di Partita Iva. Il versamento con il codice 1040 con il modello F24 si effettua compilando i seguenti campi della sezione Erario:

- codice tributo: 1040;

- rateazione/regione/prov/mese rif: indicare il mese di riferimento (ad esempio, per marzo il numero da inserire è 03);

- anno di riferimento: l’anno d’imposta per cui si effettua il pagamento;

- importi a debito versati: indicare l’importo a debito;

- importi a credito compensati: da non compilare;

- TOTALE A: la somma degli importi a debito indicati nella Sezione Erario;

- TOTALE B: la somma degli importi a credito indicati nella Sezione Erario, da non compilare se non ci sono importi a credito;

- SALDO (A – B): indicare il saldo del TOTALE A – TOTALE B;

- codice ufficio: da non compilare;

- codice atto: da non compilare.

Codice tributo 1040: scadenza

Le ritenute d’acconto devono essere versate entro il 16 del mese successivo a quello in cui è stato effettuato il pagamento nei confronti del professionista.

Nel caso in cui la scadenza del 16 dovesse cadere di sabato o in un giorno festivo, le ritenute vanno versate dai datori di lavoro, o sostituti d’imposta, il primo giorno lavorativo successivo.

Codice tributo 1040: ravvedimento operoso

Nel caso in cui il datore di lavoro, o sostituto d’imposta, dovesse dimenticare di versare la ritenuta di acconto, dovrà pagare una sanzione pari al 30% dell’importo non pagato.

Per evitare di pagare questa sanzione, il contribuente può effettuare il pagamento della ritenuta non versata maggiorandola di una sanzione calcolata in misura ridotta e dei relativi interessi moratori ricorrendo all’istituto del ravvedimento operoso.

Nel modello F24, occorrerà indicare:

- l’importo della ritenuta d’acconto che non è stata versata inclusi gli interessi, da indicare con il codice tributo 1040;

- la sanzione ridotta del ravvedimento operoso indicata con il codice tributo 8906.

La sanzione ridotta è pari a:

- 1/10 del 30% se il ravvedimento viene eseguito nel termine di trenta giorni dalla data di scadenza;

- 1/9 del 30% se il versamento avviene entro novanta giorni;

- 1/8 del 30%, se il ravvedimento si effettua entro il termine di presentazione del modello 770;

- 1/7 del 30% entro il termine per la presentazione della dichiarazione relativa all’anno successivo a quello nel corso del quale è stata commessa la violazione;

- 1/6 del 30%, se il pagamento avviene oltre il termine per la presentazione della dichiarazione relativa all’anno successivo.

Il ravvedimento effettuato entro il 14° giorno dalla scadenza del pagamento si può pagare con l’applicazione di una sanzione pari allo 0,1% giornaliero e quindi fino ad un massimo dell’1,4%.

Codice tributo 1040 – Domande frequenti

Il codice tributo 1040 deve essere versato con modello F24 compilato nella sezione “Erario” entro il 16 del mese successivo a quello in cui sono stati riconosciuti i compensi al lavoratore autonomo.

Per versare la ritenuta d’acconto bisogna compilare il modello F24 telematico inserendo il codice tributo 1040 nella sezione Erario indicando il mese di riferimento e l’importo della ritenuta da versare. Ecco come procedere.

In caso di ritardo nel versamento o di errori, il sostituto d’imposta può regolarizzare la sua posizione con il ravvedimento operoso compilando il modello F24 inserendo l’importo della ritenuta maggiorato degli interessi e una sanzione con il codice tributo 8906.

F24 – Codice 1040 per ritenuta d’acconto.

Nella colonna “Rateazione/Regione/Prov./Mese rif.” va indicato il mese in cui è stata emessa la fattura / notula oppure il mese in cui è stato effettuato il pagamento?

Grazie, saluti.

Buongiorno,

il mese in cui è stato effettuato il pagamento.

Grazie per averci scritto