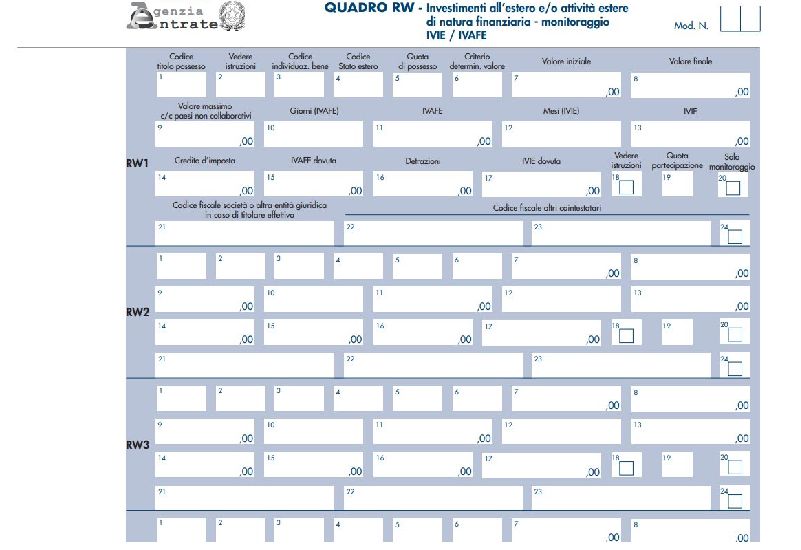

- Il Quadro RW all’interno del Modello Redditi PF serve per indicare gli investimenti e le attività finanziarie all’estero.

- Questo Quadro fa riferimento in particolare all’IVIE e all’IVAFE e va compilato per obiettivi di monitoraggio fiscale.

- L’Agenzia delle Entrate specifica che l’obbligo di monitoraggio è previsto nel caso di depositi e conti correnti il cui valore di giacenza media annua è almeno di 15.000 euro.

Il Quadro RW è una parte del Modello Redditi PF e va compilato per il monitoraggio fiscale degli investimenti e le attività finanziarie detenute all’estero. Il Modello va comunicato per presentare correttamente la dichiarazione dei redditi in base al periodo di imposta specifico.

Per investimenti si intendono tutti quei beni di natura patrimoniale all’estero che producono reddito in Italia, mentre le attività estere di natura finanziaria sono tutte quelle da cui derivano redditi di capitale o redditi diversi, di tipo finanziario, e di fonte estera.

Il Modello Redditi PF può essere compilato con il supporto di un intermediario esperto, come un commercialista. Vediamo in questo articolo cos’è e come compilare il Quadro RW nello specifico.

Indice

Cos’è il Quadro RW e chi deve compilarlo

Il Quadro RW serve a dichiarare i redditi derivati da fonte estera e qui vanno incluse diverse informazioni. Il contribuente deve indicare gli investimenti effettuati all’estero, con reddito in Italia e le diverse attività finanziarie all’estero, inclusi conti correnti.

Chi deve compilare nello specifico questo Quadro? Si tratta di persone fisiche, enti non commerciali che hanno sede in Italia e società semplici. Sono obbligati alla compilazione coloro che hanno attività estere di tipo finanziario a titolo di proprietà, o con un altro diritto reale, indipendentemente dalla modalità di acquisizione.

Questa parte della dichiarazione va compilata per il calcolo di due tasse:

- IVIE: imposta sul valore degli immobili all’estero;

- IVAFE: imposta sul valore dei prodotti finanziari di conti correnti e libretti risparmio all’estero.

Casi di esonero dalla compilazione del Quadro RW

L’obbligo di monitoraggio a fini fiscali non è previsto per conti correnti bancari e depositi all’estero per cui il valore massimo non ha superato 15.000 euro nell’anno di imposta di riferimento.

Sono esonerati dalla compilazione del Quadro RW coloro per cui attività finanziarie e patrimoniali sono affidate a intermediari residenti, per cui è applicata la ritenuta o imposta sostitutiva.

Sono esonerate anche le persone fisiche che lavorano all’estero per lo Stato italiano, o chi svolge un lavoro continuativo all’estero in zone di frontiera.

Come compilare il Quadro RW

La compilazione del Quadro RW prevede l’inserimento delle informazioni inerenti in diverse sezioni. Va premesso che in caso di investimenti, questi devono sempre essere indicati, indipendentemente dalla produzione di redditi nel periodo considerato.

Le attività estere di natura finanziaria vanno sempre indicate e lo stesso vale per gli immobili detenuti all’estero. Vediamo qui in modo semplificato come devono essere compilati i vari righi del Quadro RW:

- righi da RW1 a RW5: va inserito qui il titolo sui beni (proprietà, usufrutto, ecc) e altre informazioni utili per l’individuazione del bene specifico. Va indicata la quota di possesso e il paese in cui si trova il bene, oltre al criterio di determinazione del valore. Va inoltre indicata la quota su cui si calcola l’IVAFE corrispondente;

- rigo RW6: qui va indicata la quota effettiva dell’IVAFE dovuta e da versare per l’anno di imposta corrispondente. Vanno anche indicate qui le eventuali eccedenze precedenti o compensate;

- rigo RW7: qui va indicata l’imposta IVIE dovuta per l’anno di riferimento e gli eventuali acconti già versati.

Quadro RW e criptovalute

Negli ultimi anni in Italia sono stati introdotti diversi chiarimenti che riguardano la dichiarazione delle criptovalute e di tutto ciò che viene considerato come moneta virtuale. Nel 2024 sono state apportate alcune modifiche dall’Agenzia delle Entrate al modello di dichiarazione apposito, il Modello Redditi PF, includendo le ultime novità a tema cripto attività.

Il Quadro RW di questo modello è fondamentale per dichiarare le criptovalute e per calcolare l’imposta che ne consegue da versare, insieme al Quadro RT per plusvalenze e minusvalenze. Nelle apposite sezioni dovrai indicare qual è il valore, oltre alla quantità, delle criptovalute acquistate durante l’anno precedente, ovvero considerando il loro prezzo di mercato al momento in cui sono state comprate.

Bisognerà indicare poi il prezzo di vendita finale per calcolare poi il valore totale. Questi passaggi sono obbligatori per legge, anche se nell’anno precedente sono state vendute tutte le criptovalute possedute. Il monitoraggio fiscale infatti è un importante adempimento di legge da seguire, pena l’applicazione di sanzioni.

Si consiglia di farsi affiancare da un commercialista esperto per la compilazione del Quadro RW e in generale della dichiarazione dei redditi, per essere sicuri di non sbagliare. Successivamente, come avviene per altre imposte, bisognerà versare tramite modello F24 le imposte dovute all’Agenzia delle Entrate.

Conto corrente estero e quadro RW

Il Quadro RW si compila anche quando si detiene un conto corrente estero, quando il saldo giornaliero supera 15.000 euro. In molti casi si deve applicare un’imposta di bollo specifica, l’IVAFE. Chiunque abbia investimenti in conti correnti all’estero (che si tratti di soggetti fisici o giuridici) deve necessariamente dichiararli per il monitoraggio fiscale.

Per farlo bisogna compilare in ogni parte il Quadro RW del Modello Redditi PF o in alternativa utilizzare un altro modello proposto dall’Agenzia delle Entrate in base al caso specifico. Nella dichiarazione vanno indicate tutte le fonti di reddito estere, incluse quelle di natura finanziaria.

Come abbiamo visto per le criptovalute, anche in questi casi vanno specificati i valori iniziali e quelli finali in riferimento all’anno precedente, tenendo conto che se queste somme sono detenute in paesi considerati paradisi fiscali, bisogna anche inserire i dati sul valore massimo raggiunto da questi redditi nel corso dell’anno.

Va considerato che gli obblighi fiscali sussistono ogni qual volta il cittadino ha residenza in Italia e percepisce redditi o detiene conti in paesi esteri, in quanto obbligo di legge. Se la giacenza media del conto non supera 5.000 euro non viene applicata l’IVAFE, Imposta sul valore delle attività finanziarie detenute all’estero, altrimenti questa ammonta a 34,20 euro.

Vanno anche valutate le norme e gli accordi presenti tra stati per evitare che venga applicata una doppia imposizione fiscale, per cui è consigliata la consulenza di un professionista esperto.

Quadro RW – Domande frequenti

Il Quadro RW è una parte del Modello Redditi PF che serve a dichiarare correttamente un conto corrente estero, investimenti e altre attività finanziarie detenute all’estero.

Questo quadro va compilato con tutte le informazioni specifiche, in base ai redditi di natura finanziaria, conti correnti o investimenti prodotti all’estero. La compilazione serve per il monitoraggio fiscale e per versare IVIE e IVAFE.

Il Quadro RW deve essere compilato da persone fisiche, enti non commerciali che hanno sede in Italia e società semplici. Sono obbligati alla compilazione coloro che hanno attività estere di tipo finanziario a titolo di proprietà.

Valeria Oggero

Giornalista