- Il codice tributo 6033 si riferisce al versamento dell’Iva del terzo trimestre dell’anno.

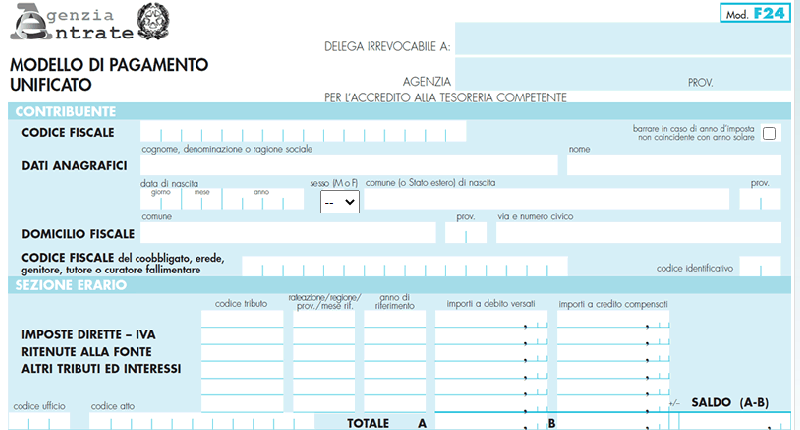

- Il versamento dell’Iva, mensile o trimestrale, si effettua attraverso il Modello F24 in modalità telematica entro le date stabilite.

- L’Iva versata con il codice tributo 6033 fa riferimento alle operazioni effettuate nel periodo che va dal 1° luglio fino al 30 settembre dell’anno di riferimento.

I titolari di Partita Iva sono tenuti al versamento dell’Iva, ossia l’Imposta sul Valore Aggiunto. Per la liquidazione dell’Iva si utilizza il Modello F24 con il codice tributo 6033, nel caso del terzo trimestre dell’anno.

Infatti, l’Iva può essere versata mensilmente o trimestralmente. Nel caso del versamento mensile, i titolari di Partita Iva devono effettuare l’operazione entro il giorno 16 del mese successivo. Invece, alcuni soggetti possono versare l’Iva trimestralmente. In questo caso, a ogni versamento corrisponde un codice tributo.

In questa guida vedremo quali sono i codici tributo da utilizzare per versare l’Iva, a cosa serve il codice tributo 6033, come compilare il Modello F24 per il pagamento e tutte le informazioni utili per effettuare il pagamento.

Indice

Codice tributo 6033: cos’è

Lavoratori autonomi, liberi professionisti e imprenditori sono obbligati a versare al fisco l’Iva a debito. L’importo da versare, quindi, sarà quello al netto dell’IVA vantata come credito.

In genere, i versamenti avvengono mensilmente. Tuttavia, vi sono dei casi in cui i titolari di Partita Iva possono avvalersi dei versamenti trimestrali. Ciò dipende dal volume del fatturato annuo, che deve essere inferiore all’importo stabilito dalla normativa e varia in base al tipo di attività, se di vendita di beni o di servizi o attività mista.

Quando i titolari di Partita Iva devono effettuare il terzo pagamento, relativo al periodo luglio settembre, ossia per il terzo trimestre, il codice tributo da utilizzare è il 6033. Gli importi versati a cadenza trimestrale sono, inoltre, maggiorati dell’1%, a titolo di interesse.

Di conseguenza, il codice tributo 6033 è un codice che viene utilizzato solamente da coloro che versano l’Iva ogni tre mesi e si applica alle operazioni registrate dal 1° luglio a 30 settembre. Per poter versare l’Iva trimestralmente i limiti da rispettare sono i seguenti:

- 400.000 euro di ricavo annuo massimo per le imprese di servizi e i lavoratori autonomi;

- 700.000 euro di ricavo annuo massimo per le altre attività.

Vi sono anche altri soggetti che hanno la possibilità di versare l’Iva trimestralmente, ma senza l’applicazione degli interessi all’1% e indipendentemente dai ricavi annui. Questi soggetti sono:

- distributori di carburanti;

- autotrasportatori di merci conto terzi;

- esercenti attività di servizi al pubblico;

- esercenti arti e professioni sanitarie.

Come calcolare l’Iva da versare

Per calcolare l’Iva da versare, mensilmente o trimestralmente, i contribuenti devono effettuare un’operazione. È necessario sottrarre l’imposto dell’Iva delle fatture emesse da quello dell’Iva delle fatture ricevute dai fornitori.

Inoltre, è necessario ai fini del calcolo dell’Iva da versare:

- sottrarre il credito d’imposta del periodo precedente se presente;

- sommare il debito d’imposta del periodo precedente di importo inferiore a 25,82 euro.

Se l’importo è pari o superiore a 25,82 euro, l’Iva risulta a debito e quindi va versata. Invece, se l’importo è inferiore a 25,82 euro, l’Iva risulta a credito e si computa in detrazione al trimestre successivo.

Codice tributo 6033: a cosa fa riferimento

Il codice tributo 6033 è quello che il contribuente deve utilizzare nel Modello F24 per versare l’IVA relativa al terzo trimestre.

Di conseguenza, utilizzando il codice tributo 6033 si comunica al Fisco che con il Modello F24 si sta pagando l’IVA a debito su base trimestrale.

Il Codice tributo 6033, quindi, fa parte delle scadenze fiscali dei titolari di Partita Iva che non superano i ricavi che abbiamo visto di sopra o che appartengono alle categorie speciali.

Altri codici tributo relativi all’Iva

Oltre al codice 6033 che si utilizza per il versamento dell’IVA a debito del terzo trimestre, ci sono anche altri codici tributo relativi al versamento dell’imposta. Tali codici si dividono tra quelli relativi ai versamenti mensili e quelli relativi ai versamenti trimestrali. I codici tributo per i versamenti mensili dell’Iva sono:

- codice tributo 6001: versamento dell’IVA mensile di gennaio (entro il 16 febbraio);

- codice tributo 6002: versamento dell’IVA mensile di febbraio (entro il 16 marzo);

- codice tributo 6003: versamento dell’IVA mensile di marzo (entro il 16 aprile);

- codice tributo 6004: versamento dell’IVA mensile di aprile (entro il 16 maggio);

- codice tributo 6005: versamento dell’IVA mensile di maggio (entro il 16 giugno);

- codice tributo 6006: versamento dell’IVA mensile di giugno (entro il 16 luglio);

- codice tributo 6007: versamento dell’IVA mensile di luglio (entro il 20 agosto);

- codice tributo 6008: versamento dell’IVA mensile di agosto (entro il 16 settembre);

- codice tributo 6009: versamento dell’IVA mensile di settembre (entro il 16 ottobre);

- codice tributo 6010: versamento dell’IVA mensile di ottobre (entro il 16 novembre);

- codice tributo 6011: versamento dell’IVA mensile di novembre (entro il 16 dicembre);

- codice tributo 6012: versamento dell’IVA mensile di dicembre (entro il 16 gennaio);

- codice tributo 6013: versamento acconto per IVA mensile (entro il 27 dicembre).

I codici tributo relativi ai versamenti su base trimestrale dell’imposta sono:

- codice tributo 6031: versamento dell’IVA trimestrale relativo al periodo gennaio, febbraio, marzo (primo trimestre);

- codice tributo 6032: versamento dell’IVA trimestrale relativo al periodo aprile, maggio, giugno (secondo trimestre);

- codice tributo 6033: versamento dell’IVA trimestrale relativo al periodo luglio, agosto, settembre (terzo trimestre);

- codice tributo 6034: versamento dell’IVA trimestrale relativo al periodo ottobre, novembre, dicembre (quarto trimestre);

- codice tributo 6035: acconto IVA sul trimestrale;

- codice tributo 6036: credito IVA art. 38bis comma 2 dpr 633/1972 1 trimestre;

- codice tributo 6037: credito IVA art. 38bis comma 2 dpr 633/1972 2 trimestre;

- codice tributo 6038: credito IVA art. 38bis comma 2 dpr 633/1972 3 trimestre;

- codice tributo 6099: versamento IVA sulla base della dichiarazione annuale.

Codice tributo 6033: scadenza

Il versamento dell’Iva a debito sul relativo trimestre, ossia alle operazioni registrate dal 01 luglio al 30 settembre, deve essere effettuato entro il 16 novembre di ogni anno. Se il termine di pagamento cade di sabato o in un giorno festivo, il termine viene posticipato al primo giorno lavorativo successivo.

I versamenti trimestrali, in generale, devono essere effettuati entro il sedicesimo giorno del secondo mese successivo al termine del trimestre, vale a dire entro:

- il 16 maggio per il primo trimestre;

- il 16 agosto per il secondo trimestre;

- il 16 novembre per il terzo trimestre;

- il 16 febbraio per il quarto trimestre.

Detrazione in compensazione Iva: come funziona

Se i contribuenti Iva hanno maturato credito Iva nel trimestre precedente, questo credito può essere utilizzato in compensazione con altre imposte e contributi. Tale compensazione può essere:

- orizzontale: per compensare un debito della stessa imposta;

- verticale: per compensare un debito diverso dall’Iva.

Ne consegue che i titolari di Partita Iva che hanno realizzato nel trimestre un’eccedenza di imposta detraibile superiore a 2.582,28 euro hanno due possibilità:

- chiedere in tutto o in parte il rimborso di tale credito;

- utilizzare il credito in compensazione per pagare anche altri tributi, contributi e premi.

In entrambi i casi è necessario presentare il Modello TR. Per l’utilizzo del credito in compensazione bisogna, inoltre, tenere presenti i limiti previsti. Infatti, l’utilizzo in compensazione del credito è possibile solamente dopo la presentazione dell’istanza.

Nel caso in cui il credito sia superiore a 5.000 euro annui, in riferimento all’ammontare complessivo dei crediti trimestrali maturati nell’anno, vi è l’obbligo di utilizzare i crediti solamente dieci giorni dopo aver presentato l’istanza di rimborso o di compensazione.

In più, i contribuenti che vogliono utilizzare in compensazione il credito per importi superiori a 5.000 euro annui dovranno richiedere l’apposizione del visto di conformità e utilizzare i servizi telematici dell’Agenzia delle Entrate. Questi sono:

- Fisconline;

- Entratel.

Codice tributo 6033: compilazione modello F24

Il codice tributo 6033 va compilato nella sezione Erario del Modello F24 dedicata al pagamento delle imposte dirette, di altri tributi e dell’Iva. I campi da compilare nel modello F24 sono i seguenti:

| Campi del modello F24 | Come compilare il campo |

| codice tributo: | 6033 |

| rateazione/regione/prov/mese rif: | non compilare |

| anno di riferimento: | anno d’imposta per cui si effettua il pagamento |

| importi a debito versati: | indicare l’importo a debito |

| importi a credito compensati: | non compilare |

| TOTALE A: | somma degli importi a debito indicati nella Sezione Erario |

| TOTALE B: | somma degli importi a credito indicati nella Sezione Erario, da non compilare se non sono presenti importi a credito |

| SALDO (A – B): | indicare il saldo (TOTALE A – TOTALE B) |

| codice ufficio: | non compilare |

| codice atto: | non compilare |

Il versamento si può effettuare in una delle seguenti modalità:

- in via telematica attraverso dal sito dell’Agenzia delle Entrate;

- tramite intermediari abilitati;

- con servizi di internet banking.

Come effettuare il ravvedimento operoso

Nel caso in cui viene commesso un errore nel calcolo del versamento trimestrale dell’Iva o si effettua il pagamento in ritardo, bisogna effettuare il ravvedimento operoso. Questo strumento prevede il versamento di un interesse dello 0,1%. Bisogna, inoltre, aggiungere eventuali sanzioni che possono andare da un decimo a un dodicesimo dell’importo.

Per il ravvedimento operoso si utilizza il codice tributo 8904 per la sanzione mentre gli interessi sono indicati con il codice tributo 1991. La sanzione prevista è del 30% a cui va aggiunto l’interesse legale.

Se il contribuente rimedia autonomamente con il ravvedimento operoso, la sanzione si riduce allo 0,2% per ogni giorni di ritardo, oltre la scadenza, fino al quattordicesimo giorno. La sanzione sale al 3%, se il ritardo è compreso tra i 15 e i 30 giorni.

Codice tributo 6033 – Domande frequenti

Il codice tributo 6033 si riferisce al pagamento dell’Iva a debito del terzo trimestre da parte dei contribuenti Iva. Per effettuare il versamento bisogna utilizzare il Modello F24.

I titolari di Partita Iva sono tenuti a liquidare e versare l’Iva su base mensile o trimestrale se rispettano i requisiti che abbiamo visto nella guida.

La liquidazione dell’Iva trimestrale relativa al terzo trimestre deve essere effettuata entro il 16 novembre di ogni anno. La scadenza slitta al primo giorno lavorativo nel caso in cui il 16 del mese sia una domenica o un giorno festivo.